経過期間後(令和11年10月以降)に免税事業者に経費を支出した場合の法人税法上の取り扱い ~ インボイス制度 消費税[642]

消費税の記事を掲載します。

令和11年10月以降は、税務上はインボイス発行事業者以外の課税仕入れについては仮払消費税等の額はないことになります

を紹介します。

たとえば

Q:

1 令和12年12月1日に当社は、全社員の慰安のため、飲食店(免税事業者)で忘年会を行いました。その対価として 11 万円を支払いました。

この取引について 支払対価の額の 110 分の 10 相当額(1 万円)を仮払消費税等の額として経理しました。

2 税抜経理方式で経理(9月決算)をしています。

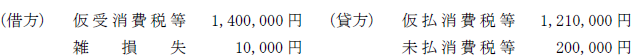

3 消費税等の金額は次のとおりです。

① 仮払消費税等の額121万円

(当該取引1万円とインボイス発行事業者との取引120万円)

② 仮受消費税等の額140万円

③ 未払消費税等の額20万円

④ 雑損失 ①121万円+③20万円-②140万円=1万円

4 会社は次のような仕訳をしています。この場合の課税仕入れにかかる法人税法上の取扱いはどうなりますか?

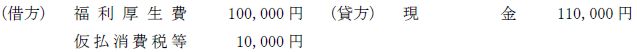

ⅰ 仕入時の仕訳

ⅱ 決算時の仕訳

A:

1 経過措置期間の終了後(令和11年10月1日以降)は

税務上はインボイス発行事業者以外の者からの課税仕入れについては仮払消費税等の額がないこととなります。

仮に法人の会計において仮払消費税等の額として経理をした金額がある場合には、その金額を取引の対価の額に含めて法人税の所得金額の計算を行うことになります。

つまり

このケースでは、法人の会計上、1 万円を仮払消費税等の額として福利厚生費の額と区分して経理をしていますが、税務上は仮払消費税等の額はないことになります。1万円は福利厚生費の額に含めることになります。

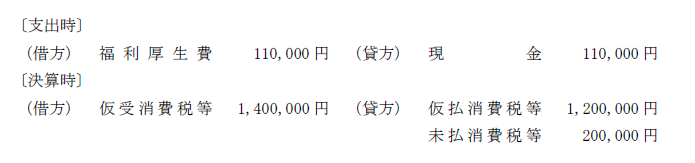

税務上の仕訳は次のとおりとなります

2 税抜経理方式で経理をしている場合

課税期間終了の時における仮受消費税等の額の合計額から仮払消費税等の額の合計額(控除対象外消費税額等に相当する金額を除く)を控除した金額とこの課税期間に係る納付すべき消費税等の額との差額については、この課税期間を含む事業年度において益金の額または損金の額に算入することになります。

この場合の仮払消費税等の額の合計額には、インボイス発行事業者以外の者からの課税仕入れについて仮払消費税の額として経理した金額は含まれません。

3 この事例の場合には

法人の会計上、このケースでは、福利厚生費の額と区分して経理をした 1 万円の仮払消費税等の額を、福利厚生費に含めていないため仮払消費税等の額が121万円になっています。

しかし、税務上の仮払消費税等の額は 120 万円(インボイス発行事業者との取引に係る部分)になります。

仮受消費税等の額の合計額(140 万円)から仮払消費税等の額の合計額(120 万円)を 控除した金額(20万円)と課税期間に係る納付すべき消費税等の額(20万円)との差額は ありません。

この事業年度において雑損失として損金の額に算入する金額はありません。

したがって

福利厚生費の支出時に仮払消費税等の額として経理をした金額(1万円)を 福利厚生費の額として損金の額に算入すべきことになりますが、損金の額に算入すべき金額(1万円)は、 決算時に雑損失として計上した金額(1万円)と 一致しているため 、結果的に申告調整は不要になります。

4 交際費等の額について

交際費等の額の計算や、交際費等の範囲から除かれる飲食費の金額基準の判定は、この事例における仮払消費税等の額として経理をした金額を含めた後の金額により行うことになります。

(出所:消費税経理通達関係Q&A 問7)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

小寒の1日、朗らかにお過ごしくださいね。

[編集後記]

ブログは、曜日によりテーマを決めて書いております。

月曜日~木曜日に、おもに消費税の記事を書いております。

金曜日は公益信託の記事を掲載しております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

・「公益信託」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。