ドル建てによる取引で、前払いで代金を請求し入金を確認してから商品を発送する取引の場合 ~ インボイス制度 消費税[386]

消費税の記事を掲載します。

今回は

「税率の異なるごとに区分した消費税額」については円換算した金額を記載する必要があります

を紹介します。

インボイスには外国語や外貨を記載することはできます。

ただしインボイスには「税率の異なるごとに区分した消費税額」は、円換算した金額を記載することが義務づけられています。

外貨建取引については

原則としてTTM(電信売買相場の仲値)により円換算することとされています。

また、前受金については帳簿価額(入金額)による円換算することも問題ありません。

<参考>

法人税基本通達 13の2-1-2

外貨建取引及び発生時換算法の円換算

「法第61条の8第1項《外貨建取引の換算》及び法第61条の9第1項第1号イ《発生時換算法の意義》の規定に基づく円換算(略)は、その取引を計上すべき日(略)における対顧客直物電信売相場と対顧客直物電信買相場の仲値による。

法人税基本通達 13の2-1-5

前渡金等の振替え

「13の2-1-2により円換算を行う場合において、その取引に関して受け入れた前受金又は支払った前渡金があるときは、当該前受金又は前渡金に係る部分については、13の2-1-2にかかわらず、当該前受金又は前渡金の帳簿価額をもって収益又は費用の額とし、改めてその収益又は費用の計上日における為替相場による円換算を行わないことができるものとする。」

たとえば

ドル建てによる取引で、前払いで代金を請求し、入金を確認してから商品を発送する取引の場合

こうした場合は、インボイスを発行してから入金があり、その後に商品を発送することになります。

インボイスの発行時点では、取引日や前受金の入金時の為替レートがわかりません。

そこで次のような取り扱いができるようになっています

「ただし、適格請求書等を交付するときにおいて、所得税または法人税の例により円換算することが困難な場合は、例えば、適格請求書等を交付する日における換算レートや決済日における換算レート等を継続して使用するなど、合理的な方法によることができる。」

(出所:インボイスに関するQ&A 令和5年4月改訂 問59)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

芒種の1日、元気にお過ごしくださいね!

[編集後記]

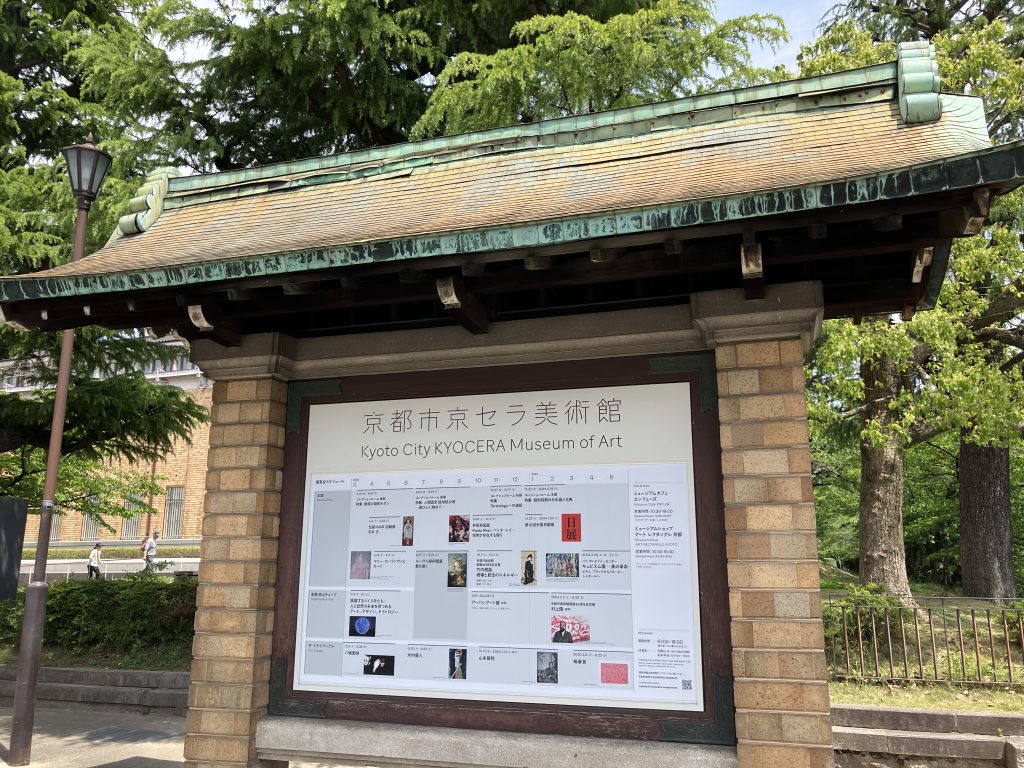

先日、京セラ美術館に行ってきた際の画像です。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日~水曜日は「消費税」

・金曜日は「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。