消費税の簡易課税における「みなし仕入率」と「実際仕入率」の比較について ~ インボイス制度 消費税[673]

消費税の記事を掲載します

制度(原則or簡易)選択の際は、自社の実際仕入率とみなし仕入率を比較し有利な方を選択することが重要です

を紹介します。

「みなし仕入率」とは

「みなし仕入率」とは簡易課税制度で業種ごとに定められた「この業種ならこれくらい仕入や経費がかかるだろう」という標準的な控除割合です。

実際の仕入や経費額に関係なく、売上にかかる消費税額に対して一定割合を仕入控除として計算します。

一方、実際仕入率(実際の課税仕入率)は、原則課税方式で決算書等から実際の仕入や経費(課税仕入)額を集計し、売上に対する仕入割合を算出したものです。

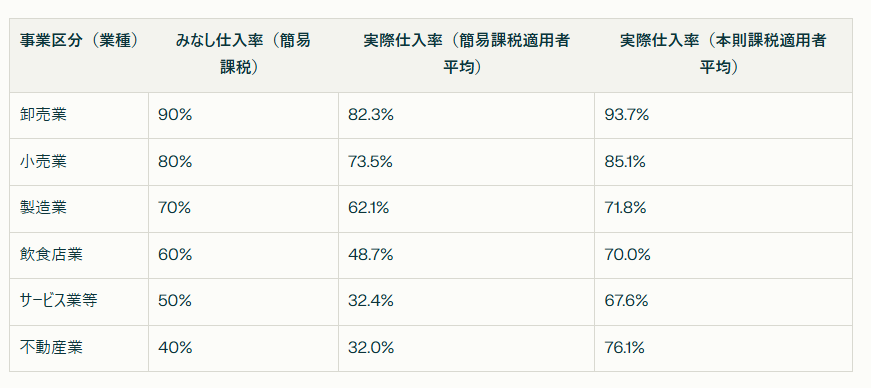

「みなし仕入率」と「実際仕入率」の比較表

(かなり前の状況ですが)

(出所:会計検査院法第30条の2の規定に基づく報告書 平成24年10月)

「みなし仕入率」と「実際仕入率」とを比較する際のポイントは次のとおりです

1 みなし仕入率は業種ごとに一律で設定されています。実際の仕入や経費が多い・少ないに関わらず同じ率が適用されます。

2 実際仕入率は事業者ごとに異なるため、実態に即した控除額となります。

3 ほとんどの業種で「みなし仕入率>実際仕入率(簡易課税適用者平均)」となっています。

4 逆に、実際仕入率がみなし仕入率を上回る事業者も存在します。多くの事業者ではみなし仕入率の方が高い傾向です。

どちらの制度(原則or簡易)を選択するかの判断について

A: みなし仕入率 > 実際仕入率 → みなし仕入率を選択

B: みなし仕入率 < 実際仕入率 → 実際仕入率を選択

制度選択の際は、自社の実際仕入率とみなし仕入率を比較し、有利な方を選択することが重要です。

<参考>

消費税課税方式のシミュレーションの誤りにより過大納付消費税額が発生した事例

1 原則課税方式で申告を行なっていた依頼者法人の令和4年12月期の消費税課税方式のシミュレーションを行った際、税理士は、みなし仕入れ率と実際仕入率を反対に記載して判定を行ってしまった。

2 結果、実際には不利であった簡易課税方式が有利と判定された。

3 令和3年12月、税理士は依頼者法人へ、令和4年12月期は簡易課税方式を選択したほうが有利である旨を説明し、令和4年12月期より消費税簡易課税制度を選択する簡易課税制度選択届出書を提出した。

4 法人は、みなし仕入れ率と実際の仕入率との記載誤りがなければ原則課税方式を選択していたと認められる。これにより発生した令和4年12月期の簡易課税方式により申告納付した消費税額と、原則課税方式にした場合の消費税額との差額について、税理士は依頼者法人から損害賠償請求を受けた。

(税理士職業賠償責任保険事故事例「7」)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

春の1日、朗らかにお過ごしくださいね。

[編集後記]

ブログは、曜日によりテーマを決めて書いております。

月曜日~木曜日に、おもに消費税の記事を書いております。

金曜日は公益信託の記事を掲載しております。

土・日・祝日は、ブログをお休みしております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

・「公益信託」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。