社長からの借入金はメリットになるときがあります ~ 経営者目線で考える中小企業の決算書の読み方・活かし方㉟

経営者は「お金の動きを通して会社の状態を把握し、経営をコントロールする」ことをおすすめします。

中小企業の場合は、社長からの長期借入金は資本金と同じです

金融検査マニュアル別冊[中小企業融資編]平成27年1月版から

金融検査マニュアルは、検査官が金融機関を検査する際の手引書ですが、借り手の中小企業が、金融機関と取引をするにあたって、その内容は参考になります。

同マニュアルは、平成31年3月に廃止と決まっていますが、その中で中小企業の借入金についての考え方は変わっていません。ぜひ参考にしてください。

「中小企業特性」という用語がでてきます

その用語の意味で、「代表者等との一体性」があるとしています

「中小・零細企業等の場合、企業とその代表者等との間の業務、経理、資産所有等との関係は、大企業のように明確に区分・分離がなされておらず、実質一体となっている場合が多い。」

「したがって、中小企業等の債務者区分の判断に当たっては、企業の実態的な財務内容、代表者等の役員に対する報酬の支払状況、代表者等の収入状況や資産内容等について、留意し検討する必要」があるとしています。

マニュアルでは、その特性を踏まえて中小企業の実態的な財務内容として

「代表者等からの借入金等については、原則として、これらを当該企業の自己資本相当額に加味することができるもの」としています。

つまり、「社長からの借入金」 =「 資本金」です。

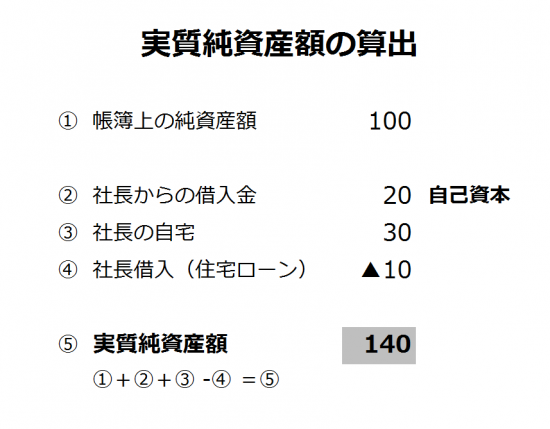

「実質純資産額」という考え方をします

中小企業の財務を考えるときは、資産および負債を原則として時価で評価した結果の資産と負債の差額として、実質純資産額を算出します。

その際に、代表者からの借入金は原則として自己資本相当額に加味します。

また、代表者の有する資産等を債務者企業の返済能力に加算することができるとされています。

具体的には、社長からの借入金を含めて、次のように実質純資産額を算出します。

社長からの借入金は資本金と同等の取扱いとして考えます。

社長からの借入金は、よくデメリットを言われますが、逆に今回のようにメリットになることもあります。

借入金について

役員借入金の考え方について

Every day is a new day!

秋の1日を元気にお過ごしください。

【編集後記】

ブログで食レポをやらないときめています。しかし、このケーキ(画像)は美味しかったです。特に手前のあかい色のケーキ。

(ケーキよりあんこ派なんですが)

創業者には、事業を着実に成長させるために、決算書の会計データを計器盤として利用することをおすすめしています。次のようなサービスを提供しています。

▶ 創業起業サポート 「創業者応援クラウド会計サービス」と「顧問相談クラウドサービス」

また、毎月お伺いして、会計処理や税務の相談や提案などさせていただくサポートサービスを提供しています。

経営者目線で考える中小企業の決算書の読み方・活かし方

③ 売上高はどう読むか?3~5年程度の推移の中で判断しましょう。

④ 売上総利益は率をチェックしましょう。大切なことが分かります。

⑤ 会計では売上原価と在庫はセットで考えます。在庫は要注意。

⑨ 本来の事業でどれだけ稼げているか?がわかるのが営業利益。

⑫ PLの中の5つの利益のうち、4つめの利益が税引前当期純利益

⑬ 5つめの利益が当期純利益。会社が1年間で得た最終的な利益です。

⑭ 貸借対照表の見方~お金の動かしやすいものから、上から順にならびます。

⑲ 販管費のうちの人件費。ポイントになるのは「役員報酬」です

㉒ 開業費などの繰延資産の考え方。繰延費用と考える方がわかりやすい。

㉓ 売掛金の回収サイトのチェックポイント。介護事業の回転月数は約2.5月。

㉕ 在庫の過大計上は資産が増えるわけですから「利益」が増えます。

㉜ 創業者の9割は決算書を見ていない。「はじめての決算書」6つのチェックポイント

土曜日は「会計」を紹介しています。

ブログ記事はhttp://www.y-itax.com/category/keiri/

会計超理解ハンドブック(No1~No17)

② 財務三表とは?

⑨ 減価償却費って何ですか?

⑪ 決算書はどう読むか?貸借対照表のチェックポイントは純資産です。

⑬ C/F計算書のチェックポイントは「営業キャッシュフロー」です。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「平成30年度介護報酬改定の重要事項」

・水曜日は「新事業承継税制特例のポイント解説」

・木曜日は「法人節税策の基礎知識【創業者向け】」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日は「贈与税をわかりやすく!」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください