「相続時精算課税の選択」と「相続税の申告義務」について~ 贈与や相続・譲渡など資産税[184]

資産税の記事を掲載します。

相続時精算課税を選ぶか?暦年課税を選ぶか?相続時精算課税を選択した場合の相続税の申告義務について

を紹介します。

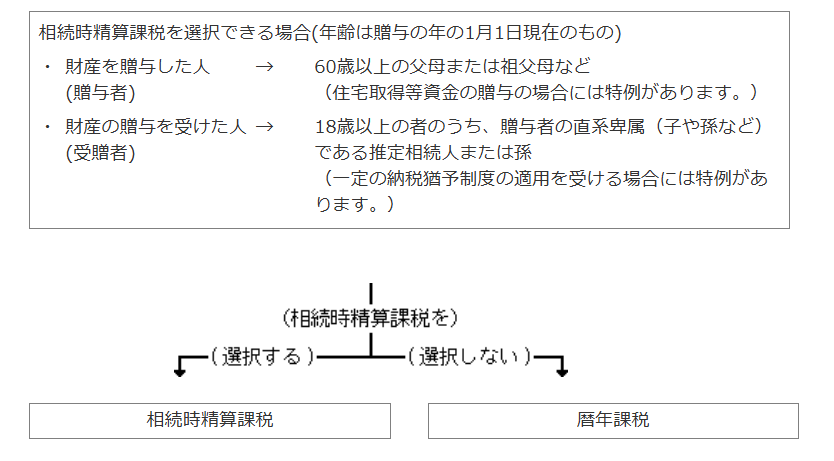

財産の贈与を受けた人は、財産の贈与をした人ごとに相続時精算課税を選択することができます

次のとおりです。

相続時精算課税とは

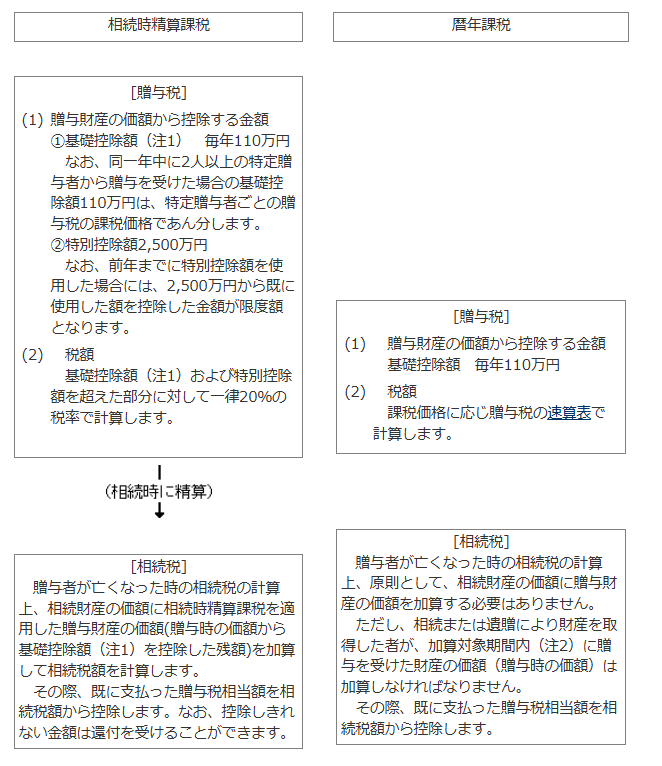

贈与時に、相続時精算課税の適用を受ける贈与財産に対する贈与税を支払い、その贈与者が亡くなった時にその相続時精算課税適用財産の贈与時の価額(令和6年1月1日以後の贈与により取得した相続時精算課税適用財産については、贈与を受けた年分ごとに、相続時精算課税適用財産の贈与時の価額の合計額から相続時精算課税に係る基礎控除額を控除した残額)と相続財産の価額とを合計した金額を基に計算した相続税額から、すでに支払った贈与税を控除することにより、贈与税・相続税を通じた支払う仕組みです。

したがって

相続時精算課税の選択を行った場合で、その贈与者が亡くなったときは、相続時精算課税適用財産を相続財産に加算して相続税の計算を行います。この計算の結果、相続税の基礎控除額以下であれば相続税の申告は必要ありません。

場合によっては還付を受けることができます

相続税の申告の必要がない場合でも、相続時精算課税適用財産についてすでに納めた贈与税がある場合には、相続税の申告をすることにより還付を受けることができます。

この還付を受けるための申告書は、相続開始の日の翌日から起算して5年を経過する日まで提出することができます。

<参考>

相続時精算課税と暦年課税

(出所:国税庁 タックスアンサー NO.4301)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター・F.ドラッカー)

冬至の1日、元気にお過ごしくださいね。

[編集後記]

消費税の記事はお休みしました。

トップ画像は+Rさんのインスタグラムより。

画像の使用は承認を得ております。

ブログは、曜日によりテーマを決めて書いております。

月曜日~木曜日に、おもに消費税の記事を書いております。

金曜日は公益信託の記事を掲載しております。

土・日・祝日は、ブログをお休みしております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

・「公益信託」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。