令和6年分所得税の定額減税「月次減税額の計算」で注意するポイントは3つ~ 定額減税(その1)

個人の税金の記事を掲載します。

月次減税額の「同一生計配偶者と扶養親族の数」は、毎月の給与や賞与における源泉徴収税額の計算のための「扶養親族の数」と異なる場合がありますので注意します!

を紹介します。

月次減税額の計算について(ざっくりと)

控除対象者ごとの月次減税額は「同一生計配偶者と扶養親族の数」に応じて、「本⼈30,000

円」と「同一生計配偶者と扶養親族1⼈につき30,000 円」との合計額となります。

たとえば、「同一生計配偶者」有で「扶養親族」2名 の場合

「同一生計配偶者と扶養親族の数」は3名となります。したがって、月次減税額は次のとおりです。

30,000 円(本⼈分) + 30,000 円×3名(同一生計配偶者と扶養親族の分)

= 120,000 円(月次減税額)

月次減税額の計算の際には、同一生計配偶者および扶養親族の数を確認します

最初の月次減税事務を⾏うときまでに提出された扶養控除等申告書により、数の確認を⾏います。

その提出⽇の現況における同一生計配偶者の有無および扶養親族(いずれも居住者に限ります)の⼈数を把握します。

その際に注意するポイントは次の3つです

1 非居住者である同一生計配偶者および非居住者である扶養親族は、月次減税額の計算のための人数に含めません。

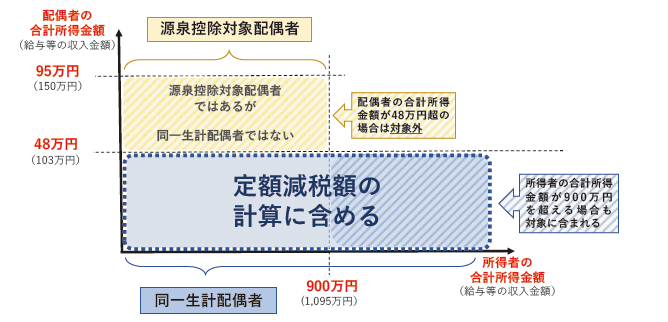

2 月次減税額の計算の対象となる「同一生計配偶者」とは、控除対象者と生計を一にする配偶者のうち、合計所得⾦額が48 万円以下の方です。

つまり、配偶者の合計所得金額が48万円超の場合は対象外です。

次のイメージのとおりです。

3 月次減税額の計算の対象となる扶養親族とは、所得税法上の控除対象扶養親族だけでなく、16 歳未満の扶養親族も含まれます。

(出所:国税庁「令和6年分所得税の定額減税のしかた」リーフレット)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

冬の1日、朗らかにお過ごしくださいね。

[編集後記]

消費税の記事はお休みしました。

トップ画像は片山町4丁目のお店「CAGOM」のインスタグラムより。『自家製いちごシロップ』

画像使用はお店の承認いただいております。

ブログは、曜日によりテーマを決めて書いております。

現在は、消費税の記事を取り上げて、月曜日~金曜日に記事を書いております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。