「祖父母などから教育資金の一括贈与(1,500万円)の非課税」とは~相続税の節税策として活用が増加しています

今回は「子・孫・ひ孫への教育資金の一括贈与の特例」をお伝えします。

金曜日のブログでは、いざそのときに慌てないために相続税や相続に関する知識を分かりやすく説明しています。

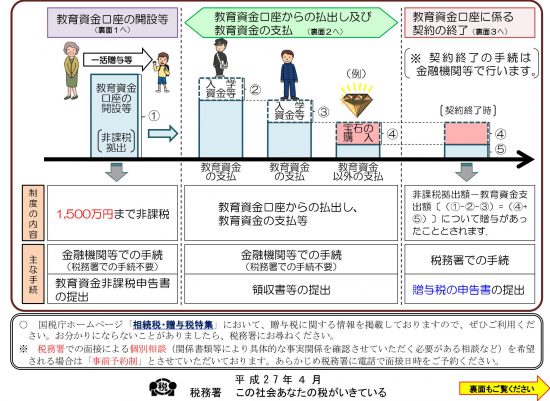

金曜日は相続税に関する制度をご紹介する曜日ですが、「遺産(相続税の最終課税対象額)を減少させるには、相続財産を減らすことが一番、そのために生前贈与(6/16)」を考えるということで、6月から贈与税の考え方や非課税制度をご紹介しています。(上図は平成27年4月国税庁資料から)

教育資金の一括贈与の非課税とは(ざっくりと)

子・孫・ひ孫に対して教育資金にあてるための金銭を一括して、信託銀行・銀行等の信託をした場合には、子・孫・ひ孫一人当たり1,500万円を限度(そのうち塾などの学校以外には500万円限度)に贈与税が非課税になります。

受贈者が30歳になるまで教育資金の払い出し状況などを金融機関等が管理します。

手続き等は、信託を受ける金融機関が行いますので、税務署での手続きは不要です。この制度は、税理士が申告書作成するなど手続きに関わりがある制度ではありません。

教育資金の一括贈与のポイントとは

① 贈与する人 両親、祖父母、曾祖父母

② 贈与される人 30未満の子、孫、ひ孫

③ 使い道 教育資金(入学金、授業料、塾などの習い事)

④ 非課税枠 受贈者1人1,500万円まで(学校以外は500万円まで)

⑤ 拠出先 贈与される人名義で銀行口座に開設

⑥ 適用期限 2019年3月31日まで

⑦ 申告方法 口座を管理する銀行が行う

契約終了時の残額に注意です

もらった人が30歳になったときに、使い残しがあれば贈与税の対象となりますので、ご注意ください。

贈与者がなくなった場合には

もらった人が30歳になるまでの間に、贈与者がなくなっても、残っている預金はその時点では贈与税・相続税の対象になりません。

ということは、亡くなる直前に贈与しても相続財産に合算されることはありません。

相続税の節税策としては有効です。

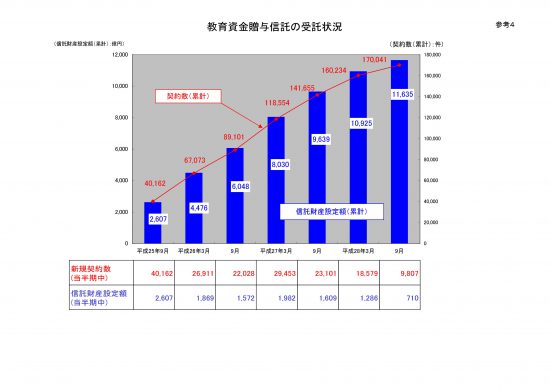

そういうことで、教育資金贈与信託は右肩上がりで受託が増加しています。平成28年9月末で信託財産設定額は1兆1635億円です。

(下図は「信託の受託概況(平成28年9月末現在)」平成28年12月13日付:一般社団法人信託協会資料から)

贈与税の最近の記事は次のとおりです。

贈与税の最近の記事は次のとおりです。

「贈与税は110万円を差し引いた残りの額に対してかかります」はこちら(6/23)

「暦年贈与の基礎控除枠(110万円)を計画的に活用する」はこちら(6/30)

「特例税率を利用して贈与税の納税額を試算しましょう!」はこちら(7/7)

「結婚20年記念の妻へのプレゼントを考えてみてはいかかですか?」はこちら(7/14)

月・水・金は次のとおり税務の記事を紹介しております。

月曜日は「マイホームの税金の手引き」

水曜日は「会社設立後に必要な手続きと必要な書類」

金曜日は「いざそのときに慌てないために相続税や相続に関する知識」

火・木・土曜日は、介護事業についての記事のうち、しばらくは介護保険法の改正内容を紹介しております。

贈与税・相続税に関するご質問・ご相談については、窓口から電話やメールでお気軽にご照会ください。

まず、気になっておられることをお聞きします。

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。また、読者が理解しやすいように厳密ではない解説をしている部分があります。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。

弊当事務所との協議により実施した場合を除き、本情報の利用により損害が発生することがあっても、弊事務所は一切責任を負いかねます。