売上税額の税額計算は、割戻し計算が原則。特例は積上げ計算。特例が有利です~ インボイス制度 消費税[154]

インボイス制度の記事を掲載します。

今回は

消費税を積み上げる「積上げ計算」は、端数処理により切捨てされた消費税が含まれないため有利になります

紹介します。

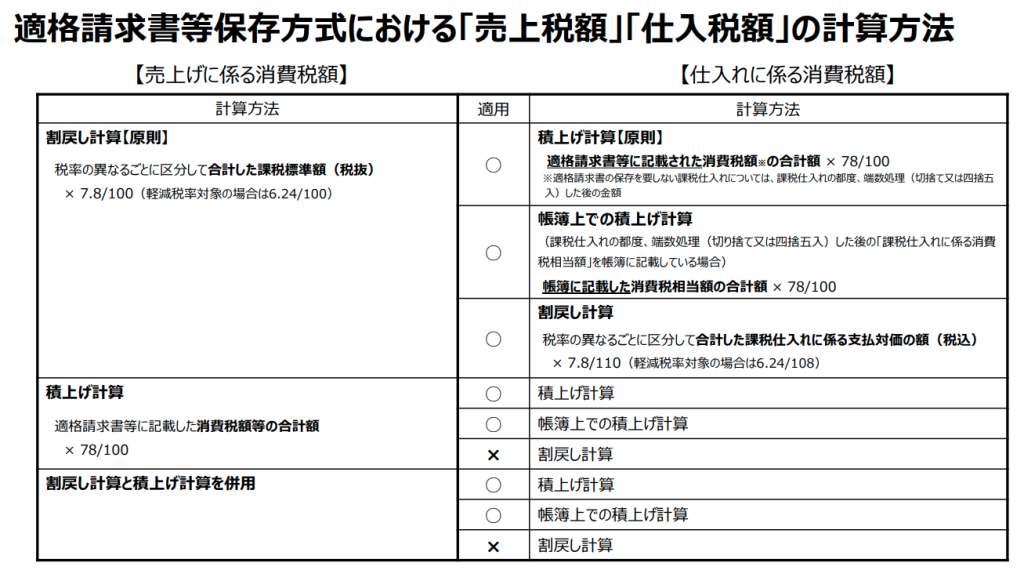

税額計算には売上税額の計算と仕入税額の計算があります。

次のような計算方法があります

(出所:「インボイス制度への準備を考える」デジタル庁)

売上税額についての税額計算は

1 割戻し計算が原則です

税率ごとに区分した課税期間中の課税資産の譲渡等の税込価額の合計額に、108分の100または110分の100をかけて税率ごとの課税標準額を算出し、それぞれの税率をかけて売上税額を算出します。

消費税の課税標準は、消費税法第28条で税抜き課税売上高と規定しています。標準税率であれば110分の100をかけて、軽減税率であれば108分の100をかけて割り戻すのが原則です。

<参考> 消費税法 第28条

課税標準

「課税資産の譲渡等に係る消費税の課税標準は、課税資産の譲渡等の対価の額(対価として収受し、又は収受すべき一切の金銭又は金銭以外の物若しくは権利その他経済的な利益の額とし、課税資産の譲渡等につき課されるべき消費税額及び当該消費税額を課税標準として課されるべき地方消費税額に相当する額を含まないものとする。)とする。」

2 積上げ計算が特例になります

相手方に交付した適格請求書の写しを保存している場合には、これらの書類に記載した消費税額等の合計額に100分の78を掛けて算出した金額を売上税額とすることができます。

しかし、売上税額を積上げ計算した場合、仕入税額も積上げ計算する必要があります。

インボイス導入後は、自分が発行するインボイスに自分の売上税額が書いてあります。これを積み上げで計算することも当然です。

割戻し計算と積上げ計算とどちらが有利になるのでしょうか?

たとえば、ケーキ屋で

1個あたりの販売価格550円(うち消費税40円)を3000回販売したケース

1 売上高 販売価格 550円(税込)×3,000回=1,650,000円

2 消費税 消費税額40円×3000回=120,000円

■ 割戻し計算

1,650,000円(税込売上高)×100/108=1,527,777円→1,527,000円(千円未満切捨)

1,527,000円×8%=122,160円

■ 積上げ計算

40円×3,000回=120,000円

インボイス記載の消費税額40円を3,000回積み上げた金額です。

売上の消費税額が少ないほうが、納付税額が少なくなります。

今回のケースでは積上げ計算が有利になります。

「変化を探し、変化に対応し、変化を機会として利用する」

(ピーター F.ドラッカー)

冬の1日を元気にお過ごしくださいね。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」

・火曜日は「消費税」

・水曜日は「個人の税金」

・木曜日と金曜日は「贈与や相続・譲渡など資産税」

・土曜日は「創業者のクラウド会計」

・日曜日は「経理・会計」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。