仕入税額の計算方法は3つ。原則は「請求書等積上げ計算」と「帳簿積上げ計算」。特例は「割戻し計算」です! ~ インボイス制度 消費税[298]

消費税の記事を掲載します。

今回は

原則の「積上げ計算」と特例の「割戻し計算」は併用できません!

を紹介します。

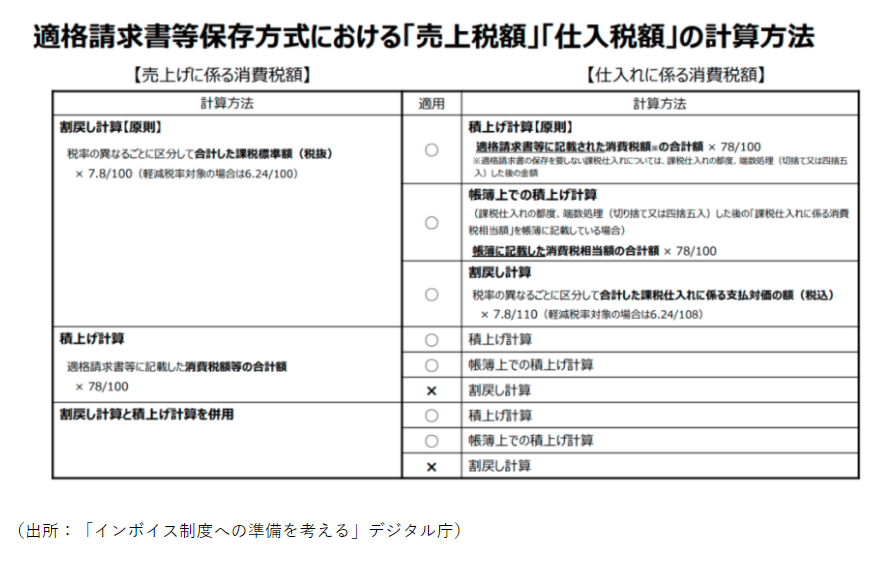

① 「請求書等積上げ計算」とは

保存するインボイスに記載された消費税額を積み上げる計算方法です

具体的には

受け取ったインボイスなどに記載された消費税額のうち課税仕入れに係る部分の金額の合計額に100分の78を掛けて算出します。

② 「帳簿積上げ計算」とは

課税仕入れの都度計上した仮払消費税を積上げる計算方法です。

税抜き経理を前提に税込みを入力します。

具体的には

課税仕入れの都度、課税仕入れに係る支払対価の額に110分の10(軽減税率の対象となる場合は108分の8)を乗じて算出した金額(1円未満の端数が生じたときは、端数を切捨てまたは四捨五入します。)を仮払消費税額などとし、帳簿に記載している場合に、その金額の合計額に100分の78を掛けて算出する方法です。

仕入税額の計算に当たり、請求書等積上げ計算と帳簿積上げ計算を併用することは問題ありません。しかし、これらの方法と割戻し計算を併用することは認められません。

③ 「割戻し計算」とは

その課税期間の税込課税仕入れの合計額を基礎とする計算方法です。

売上税額につき「割戻し計算」によることが要件(ルール)となっています。

具体的には

課税期間中の課税仕入れに係る支払対価の額を税率ごとに合計した金額に110分の7.8(軽税率の対象となる部分については108分の6.24)を掛けて算出する方法です。

11月の改訂では次の2つの取り扱いが追加されています。

帳簿積上げ計算において

「① 帳簿積上げ計算において計上する仮払消費税額等については、受領した適格請求書ではない納品書又は請求書を単位として計上することや継続的に買手の支払基準といった合理的な基準による単位により計上することでも差し支えありません」

「② 課税仕入れに係る支払対価の額には消費税額等を含みますので、帳簿に記載する仮払消費税額等は、一般的に、適格請求書等の請求書等に記載された課税仕入れに係る支払対価の額に110分の10(軽減税率の対象となる場合は108分の8)を乗じて算出するものと考えられますが、例えば、課税仕入れに係る税抜対価の額が記載された納品書を基礎として帳簿に仮払消費税額等を記載する場合において、当該税抜対価の額に100分の10(軽減税率の対象となる場合は100分の8)を乗じて算出する方法も認められます。」

まとめると次のようなイメージです

(出所:インボイスに関するQ&A 令和4年11月改訂 問108)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

冬の1日、元気にお過ごしくださいね!

[編集後記]

町で見たきれいなブルーの車体。

「スズケンブルー」という青色だそうです。

また、車尾にあるロゴも鈴のマークの中に「謙」とオールドファッションで素敵です。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」または「電子帳簿保存法の改正」

・火曜日~木曜日は「消費税」

・金曜日と土曜日は「贈与や相続・譲渡など資産税」

・日曜日は「経理・会計」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。

- 文書

- ブロック

ブロックが選択されていません。公開パネルを開く

- 文書