売手負担の振込手数料を「立替金精算書」により仕入税額控除をする方法 ~ インボイス制度 消費税[365]

消費税の記事を掲載します。

今回は

買手が売手のために金融機関に対して振込手数料を立替払したものとする場合

を紹介します。

たとえば

Q:

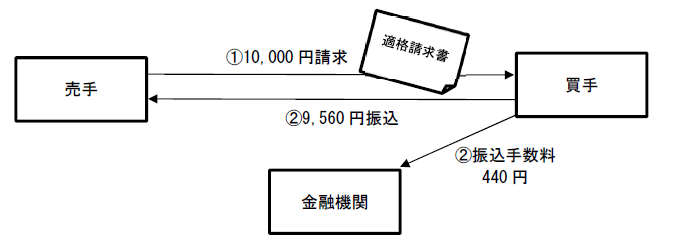

売手からの代金請求の際に、買手が振込手数料相当額を請求金額から差し引いて支払うとき、売手が負担する振込手数料の処理はどのようにしたらよいでしょうか?

次のようなケースです。

A:

次の3方法があります。

A:売手が振込手数料相当額を売上値引きとする場合

→ 売手負担の振込手数料を「売上値引」とする場合の処理について

B:振込手数料について売手が買手から「代金決済上の役務提供」を受けた対価とする場合

→ 売手負担の振込手数料を「課税仕入れ」とする場合の処理方法について

C: 買手が売手のために金融機関に対して振込手数料を立替払したものとする場合

このうち、Cの方法は次のような方法です

売手は、買手が金融機関から受け取った振込手数料に係るインボイスおよび買手が作成した立替金精算書の交付を受け、振込手数料に係る仕入税額控除を行うことになります。

この場合、買手が請求金額から差し引く金額が金融機関の振込手数料と同額である必要があります。

買手が金融機関のATMを使って振込手続を行った場合

そのATM手数料は自動販売機特例の対象となります。

買手が金融機関から受け取ったインボイスおよび買手が作成した立替金精算書の保存は不要となります。

つまり

売手は、買手が差し引いた金額が振込手数料であることおよび立替えでの支払が金融機関のATMでの振込みであることを確認した上で、帳簿のみの保存により仕入税額控除を行うことが可能です。

→ インボイスの交付義務が免除される「自動販売機特例」とは?

→ 帳簿のみの保存で仕入税額控除が認められる場合の9つのケース

1万円未満の課税仕入れに係る少額特例について

小規模事業者は、課税仕入れに係る支払対価の額が1万円未満である場合には、一定の事項が記載された帳簿のみの保存により、課税仕入れについて仕入税額控除の適用を受けることができる経過措置が設けられています。

→ インボイスの保存がなくても帳簿のみで仕入税額控除ができる「1万円未満の課税仕入れに係る少額特例」

(出所:インボイスに関するQ&A 令和5年4月改訂 問30)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

春の1日、元気にお過ごしくださいね!

[編集後記]

東京日本橋の「清寿軒」の小倉最中と栗最中をいただきました。

どら焼きは売り切れていたそうです。

餡がしっとりして美味しいです。

同じもの(たとえば最中)を作って、差がでるのは、作る方の考え方と姿勢なのでしょうね。

これは、どの職業でも同じですね。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日~水曜日は「消費税」

・金曜日は「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。