免税事業者からの課税仕入れに係る経過措置(80%・50%)を適用する場合の税額計算~ インボイス制度 消費税[473]

消費税の記事を掲載します。

80%・50%の経過措置が適用される取引についての具体的な計算方法について

を紹介します。

たとえば

Q:

インボイス開始後6年間は、免税事業者からの課税仕入れについて一定割合の仕入税額控除の適用(8割・5割)を受けられます。

その場合の仕入税額控除の具体的な計算方法を教えてください?

A:

インボイス発行事業者以外の者からの課税仕入れについては

仕入税額控除を行うことはできません。しかし、制度開始後6年間は、仕入税額相当額の一定割合(8割・5割)を仕入税額とみなして控除できる経過措置があります。

経過措置を適用する場合の具体的な計算方法は次のとおりです。

仕入税額相当額の80%の割合が適用される経過措置期間を前提に記載してます。

1 仕入税額について「積上げ計算」を適用している場合

経過措置の適用を受ける場合においても「積上げ計算」により計算する必要があります。

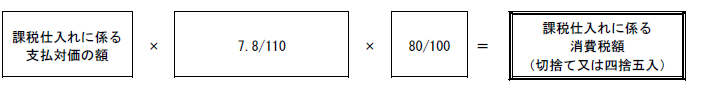

経過措置の適用を受ける課税仕入れの都度、その課税仕入れに係る支払対価の額に110分の7.8(標準税率の場合)を乗じて算出した金額に80%を乗じて算出します。

その金額に1円未満の端数が生じたときは、その端数を切捨てまたは四捨五入します。

次のような計算方法です。この方法は、Q&A問130記載の「計算方法1」に該当します。

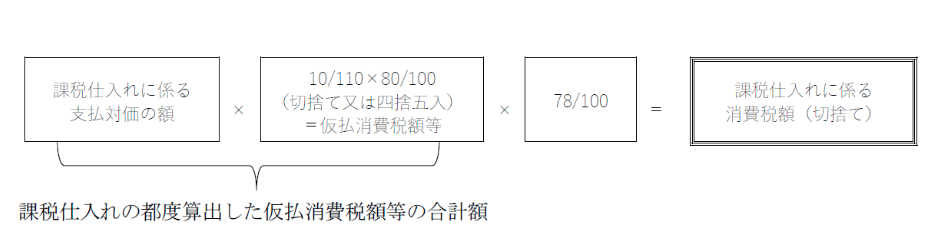

一方、次の方法が現実的です(「積上げ計算」・税抜経理を採用している場合)

課税仕入れの都度、経過措置対象分(消費税額等相当額の80/100の仮払消費税額等)を算出して、端数処理(金額に1円未満の端数が生じたときは、その端数を切捨てまたは四捨五入)を行っていれば、その金額の合計額に80/100を乗じて算出した金額(切捨て)を経過措置の適用を受けた課税仕入れに係る消費税額としても問題ありません。

この方法は、Q&A問130記載の「計算方法2」に該当します。

2 仕入税額について「割戻し計算」を適用している場合

課税期間中に行った経過措置の適用を受ける課税仕入れに係る支払対価の額の合計金額に110 分の7.8(標準税率の場合)を乗じて算出した金額に80%を乗じて算出します。

経過措置の適用を受ける税込課税仕入高の合計額 × 7.8/110 × 80%です。

<参考>

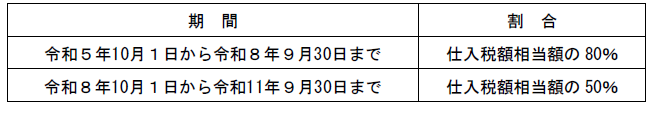

経過措置を適用できる期間に応じた割合は、次のとおりです。

(出所:インボイスに関するQ&A 令和5年10月改訂 問130)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

寒露の1日、朗らかにお過ごしくださいね。

【編集後記】

トップ画像はLa famille Morinaga(森永さん)のお気遣いです。

心より感謝申し上げますね!!

ブログは、曜日によりテーマを決めて書いておりましたが、現在はインボイスなど消費税の記事を取り上げて、月曜日~金曜日に記事を書いております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。