仕入控除税額の調整。課税売上割合の著しい変動を確認しましたか? ~ インボイス制度 消費税[699]

消費税の記事を掲載します

調整対象固定資産の消費税仕入税額控除について「著しい変動」があった場合は第3年度に調整が必要です。著しい変動かどうかの確認とは?

を紹介します。

著しい変動かどうかの確認は次のとおりです

1 比例配分法で仕入税額控除を計算していること

2 第3年度の課税期間末日に調整対象固定資産を保有していること

3 課税売上割合が著しく変動していること

つまり、具体的には

課税事業者が調整対象固定資産の課税仕入れ等に係る消費税額について比例配分法により計算した場合

その計算に用いた課税売上割合が、第3年度の課税期間における通算課税売上割合と比較して著しく増加したときまたは著しく減少したときは、第3年度の課税期間において仕入控除税額の調整を行います。

なお、この調整は、調整対象固定資産を第3年度の課税期間の末日に保有している場合に限って行うこととされています。

同日までにその調整対象固定資産を除却、廃棄、滅失または譲渡等したことにより保有していない場合には行う必要はありません。

「調整対象固定資産」とは

棚卸資産以外の資産で、建物およびその附属設備、構築物、機械および装置、船舶、航空機、車両および運搬具、工具、器具および備品、鉱業権その他の資産で、一の取引単位の価額(その支払対価の額の110分の100に相当する金額)が100万円以上のものをいいます。

A:通算課税売上割合が著しく増加した場合

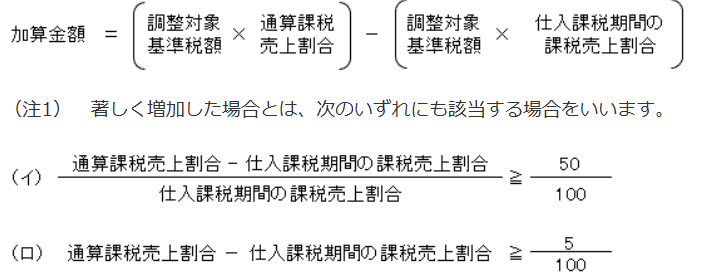

通算課税売上割合が仕入課税期間の課税売上割合に対して著しく増加した場合には、次の金額(加算金額)を第3年度の課税期間の仕入控除税額に加算します。次のとおりです。

「調整対象基準税額」とは

第3年度の課税期間の末日に保有している調整対象固定資産の課税仕入れ等の消費税額をいいます。

「通算課税売上割合」とは

通算課税期間中に国内において行った資産の譲渡等の対価の額の合計額のうちに当該通算課税期間中に国内において行った課税資産の譲渡等の対価の額の占める割合をいいます。

「通算課税期間」とは

仕入課税期間から第3年度の課税期間までの各課税期間をいいます。

B: 通算課税売上割合が著しく減少した場合

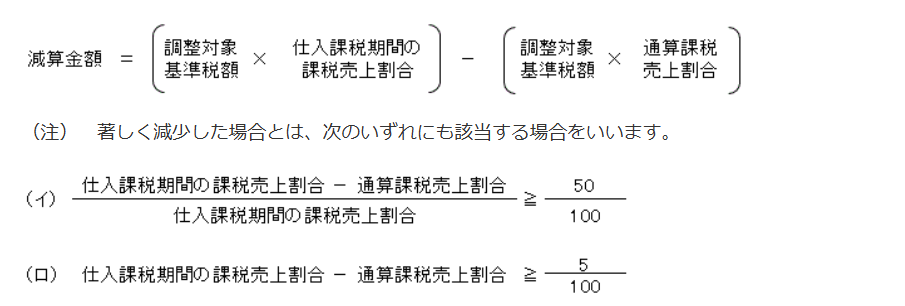

通算課税売上割合が仕入課税期間の課税売上割合に対して著しく減少した場合には、次の金額(減算金額)を第3年度の課税期間の仕入控除税額から控除します。次のとおりです。

つまり「著しい変動」の具体的な判定基準とは

変動割合が50%以上

取得時の課税売上割合と、取得後3年間の「通算課税売上割合」の差を取得時の割合で割った値が50%以上

変動差が5%以上

取得時の課税売上割合と通算課税売上割合の差が5%以上

この両方を満たす場合、「著しい変動」と判定されます

たとえば

取得時60%、通算90%の場合

差=30%、変動割合=50%(30÷60)→「著しい変動」

(出所:国税庁 消費税 タックスアンサーNO6421)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

夏至の1日、朗らかにお過ごしくださいね。

クライアントに提案したいのは節税ではなく、より良い人生です。

[編集後記]

ブログは、曜日によりテーマを決めて書いております。

月曜日~木曜日に、おもに消費税の記事を書いております。

金曜日は公益信託の記事を掲載しております。

土・日・祝日は、ブログをお休みしております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

・「公益信託」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。