得意先から交付される仕入明細書は、対価の返還があったときでも適格請求書として利用できます ~ インボイス制度 消費税[140]

インボイス制度の記事を掲載します。

今回は

対価の返還があったときでも、得意先から交付される仕入明細書を適格請求書として利用できます

紹介します。

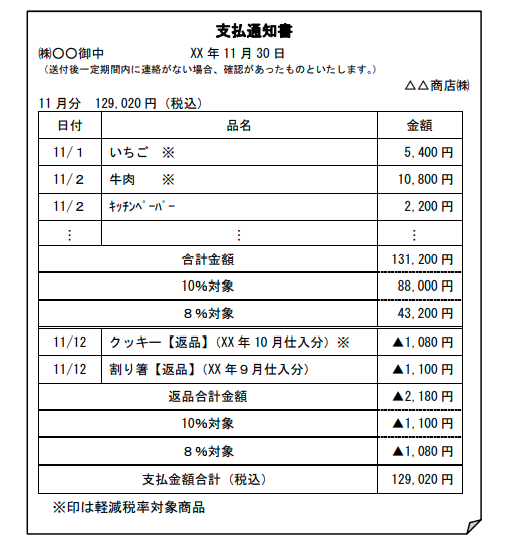

商品の売上げについて、請求書の交付をすることなく、相手方から交付される次の支払通知書に基づき支払いを受けている場合

たとえば、返品など対価の返還があったときは、支払通知書に必要な記載があれば、適格請求書として利用できます。

返品など対価の返還があった場合

適格請求書発行事業者には、課税事業者に返品や値引き等の売上げに係る対価の返還等を行う場合、次の事項を記載した適格返還請求書の交付義務があります。

① 発行業者の名称および登録番号

② 対価の返還の年月日および対価の返還等の基となった資産の譲渡日

③ 対価の返還等の基となる資産の譲渡等に係る資産または役務の内容

④ 対価の返還等の税抜価額または税込価額を税率ごとに区分した合計額

⑤ 対価の返還等の金額に係る消費税額等または適用税率

<参考>

→ 売上げに係る対価の返還等をした場合「適格返還請求書」を発行する必要があります

一方、仕入側が作成した次の記載事項のある仕入明細書類で、相手方の確認を受けたものは、仕入税額控除の要件として保存すべき請求書に該当します

① 書類の作成者の氏名または名称

② 課税仕入れの相手方の氏名または名称および登録番号

③ 課税仕入れを行った年月日

④ 課税仕入れに係る資産または役務の内容(課税仕入れが他の者から受けた軽減対象資産の譲渡等に係るものである場合には、資産の内容および軽減対象資産の譲渡等に係るものである旨)

⑤ 税率ごとに合計した課税仕入れに係る支払対価の額および適用税率

⑥ 税率ごとに区分した消費税額

<参考>

→ 自ら作成した仕入明細書を相手方に確認してもらった後、適格請求書として保存する方法

得意先から交付される仕入明細書に対価の返還の記載があるときは?

得意先が仕入税額控除のために作成・保存している支払通知書に、次のような返品に関する適格返還請求書として必要な事項が記載があれば、売上げに係る対価の返還等の内容は確認されています。

あらためて、こちらから適格返還請求書を交付しなくても問題ありません。

(出所:消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A問71)

「変化を探し、変化に対応し、変化を機会として利用する」

(ピーター F.ドラッカー)

秋の1日を元気にお過ごしくださいね。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」

・火曜日は「消費税」

・水曜日は「消費税」

・木曜日は「経理・会計」

・金曜日は「贈与や相続・譲渡など資産税」

・土曜日は「創業者のクラウド会計」

・日曜日はテーマを決めずに書いています。

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。