支払通知書をインボイスとして取り扱っています。返品があった場合の支払通知書の記載はどうすればよいですか? ~ インボイス制度 消費税[194]

消費税の記事を掲載します。

今回は

あらためて適格返還請求書を交付する必要はありません。支払通知書で処理できます

を紹介します。

たとえば

A社は食品および日用雑貨の販売をおこなっています。

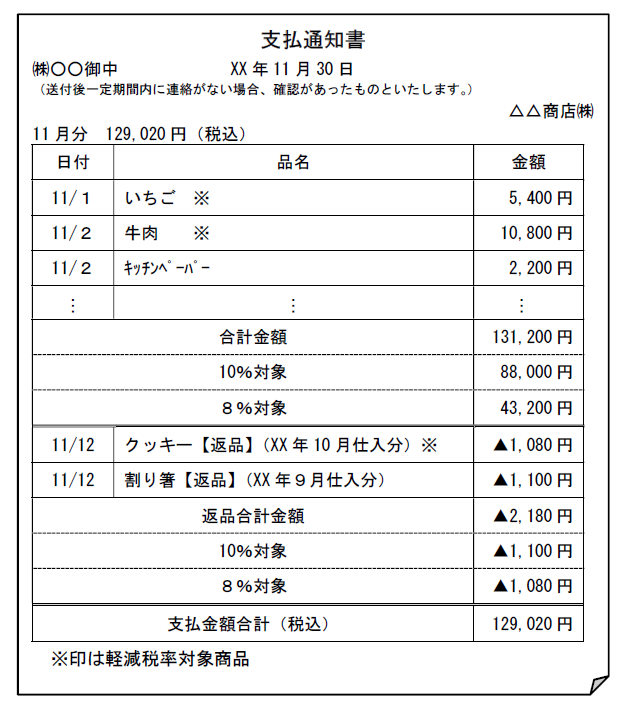

A社の商品売上げについては、請求書の交付をすることなく、得意先から交付される次のような支払通知書に基づき支払を受けています。

また、返品があった場合には、支払通知書にその内容が記載されています。

こうした場合、インボイス制度においては、A社はあらためて適格返還請求書を交付する必要がありますか?

なお、得意先は仕入税額控除の適用を受けるために、支払通知書を保存しています。

適格請求書発行事業者は「適格返還請求書」を交付する義務があります

また、適格請求書発行事業者は、課税事業者に返品や値引き等の売上げに係る対価の返還等を行う場合、適格返還請求書の交付義務が課されています。

<参考>

→ 売上げに係る対価の返還等をした場合「適格返還請求書」を発行する必要があります ~ インボイス制度 消費税[121]

一方、仕入先の確認を受けた仕入通知書はインボイスになります

仕入側が作成した一定事項の記載のある仕入通知書で、仕入先の確認を受けたものは、仕入税額控除の要件として保存すべき請求書に該当します。

<参考>

→ 仕入先の確認を受けた仕入明細書はインボイスになります~ インボイス制度 消費税[191]

事例の場合、A社は改めて適格返還請求書を交付しなくて問題ありません

得意先が仕入税額控除のために作成・保存している支払通知書に、返品に関する適格返還請求書として必要な事項が記載されていれば、A社と得意先の間で、A社の売上げに係る対価の返還等の内容は確認されます。

A社はあらためて適格返還請求書を交付しなくても差し支えありません。

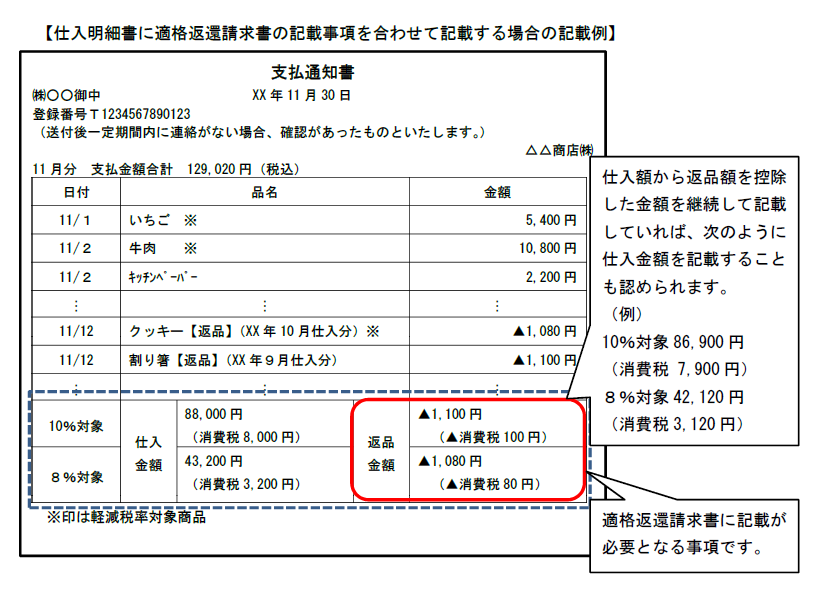

支払通知書に適格返還請求書として必要な事項を合わせて記載する場合

事業者ごとに継続して、課税仕入れに係る支払対価の額から売上げに係る対価の返還等の金額を控除した金額およびその金額に基づき計算した消費税額等を税率ごとに支払通知書に記載することで問題ありません。

次の支払通知書にある吹き出しの記載でも問題ないということです。

(出所:インボイスに関するQ&A 令和4年4月改訂 問74)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

夏の1日、元気にお過ごしくださいね!

[編集後記]

トップ画像は「蕎麦見世のあみ」というお店の「梅のたまごとじ蕎麦」です。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」または「電子帳簿保存法の改正」

・火曜日と水曜日は「消費税」

・木曜日と金曜日は「贈与や相続・譲渡など資産税」

・土曜日は「創業者のクラウド会計」または「電子帳簿保存法の改正」

・日曜日は「経理・会計」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。