インボイス制度で個人事業者(免税事業者)が「消費税簡易課税制度選択届出書」を提出する際の注意点 ~ インボイス制度 消費税[212]

消費税の記事を掲載します。

今回は

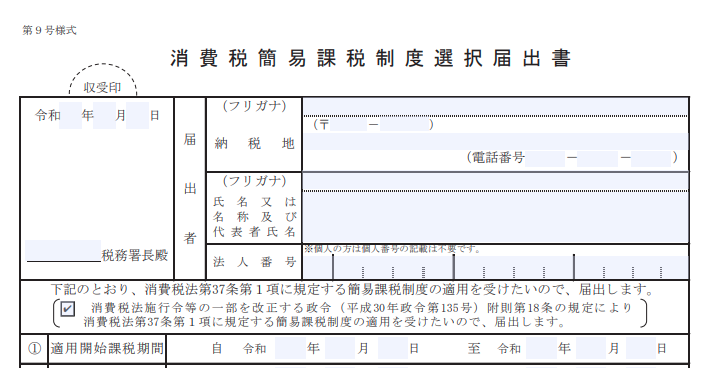

消費税簡易課税制度選択届出書の提出時期の特例を利用します

を紹介します。

令和5年10月1日の属する課税期間中に登録を受ける場合には、簡易課税制度選択届出書にこの特例を受けたい旨を記載し、令和5年10月1日を含む課税期間の末日までに提出すると、さかのぼって簡易課税の適用が認められるというものです。

<参考>

→ 免税事業者がインボイス発行事業者になる場合で簡易課税を使うとき。手続きに特例があります

この特例を利用して「簡易課税制度選択届出書」を提出する際のポイント2つです。

個人事業者の場合は令和5年1月~12月課税期間から登録して課税事業者になります

「簡易課税制度選択届出書」は令和5年12月31 日までに提出します。確定申告期限ではありませんので、間違えないように。

国税にかかる手続きについては、 その期限が定められているものについては、 その期限の日が土曜日、日曜日などの休日である場合には、その期限は翌日に延長されることになっています。

しかし、「簡易課税制度選択届出書」は提出期限を定めるのではなく、効力発生時期を定める規定となっています。

課税期間の末日が休日であっても、 提出期限がその翌日に延長されることはありません。

課税期間の末日(12/31)を過ぎての提出は認められません。

簡易課税制度選択届出書の記載について

1 個人事業者の課税期間は 1月1日から12月31日です

登録して課税事業者になるのは10月1日 ですが、適用開始課税期間の記載は「自令和 5年 1月1日至令和5年 12月31日」と記載します。

2 特例を受ける場合は届出書の上部のチェック欄に必ず☑をつけます

この届出書を提出した課税期間から簡易課税制度の適用を受けるためです。

<参考>

消費税法施行令等の一部を改正する政令(平成30年政令第135号)

附則第18条

仕入れに係る消費税額の控除の特例の適用を受ける旨の届出に関する経過措置

「28年改正法附則第44条第4項の規定の適用を受ける事業者が、消費税法第37条第1項に規定する届出書を5年施行日を含む課税期間中にその納税地を所轄する税務署長に提出した場合において、当該届出書に当該届出書を提出した日の属する課税期間について同項の規定の適用を受ける旨を記載したときは、当該課税期間の初日の前日に当該届出書を当該税務署長に提出したものとみなして、同項の規定を適用する。」

金曜日の資産税の記事はお休みしました。

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

秋の1日、元気にお過ごしくださいね!

【お知らせ】

免税事業者の方でインボイス発行事業者になるか?ならないか?

お悩みの方はご相談ください。

HPのContacct(お問い合わせ)から「07その他」を選んで、お申し込みください!

先着5名さま。相談料9,900円(税込み)。ZOOMを使用します。直近の確定申告書をご用意ください。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「創業者のクラウド会計」または「電子帳簿保存法の改正」

・火曜日~木曜日は「消費税」

・金曜日と土曜日は「贈与や相続・譲渡など資産税」

・日曜日は「経理・会計」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。