出張旅費特例とは?ポイントは2つ。社内規程の有無、概算払いか実費精算かに関わらず、通常必要と認められる部分であれば対象となります ~ インボイス制度 消費税[515]

消費税の記事を掲載します。

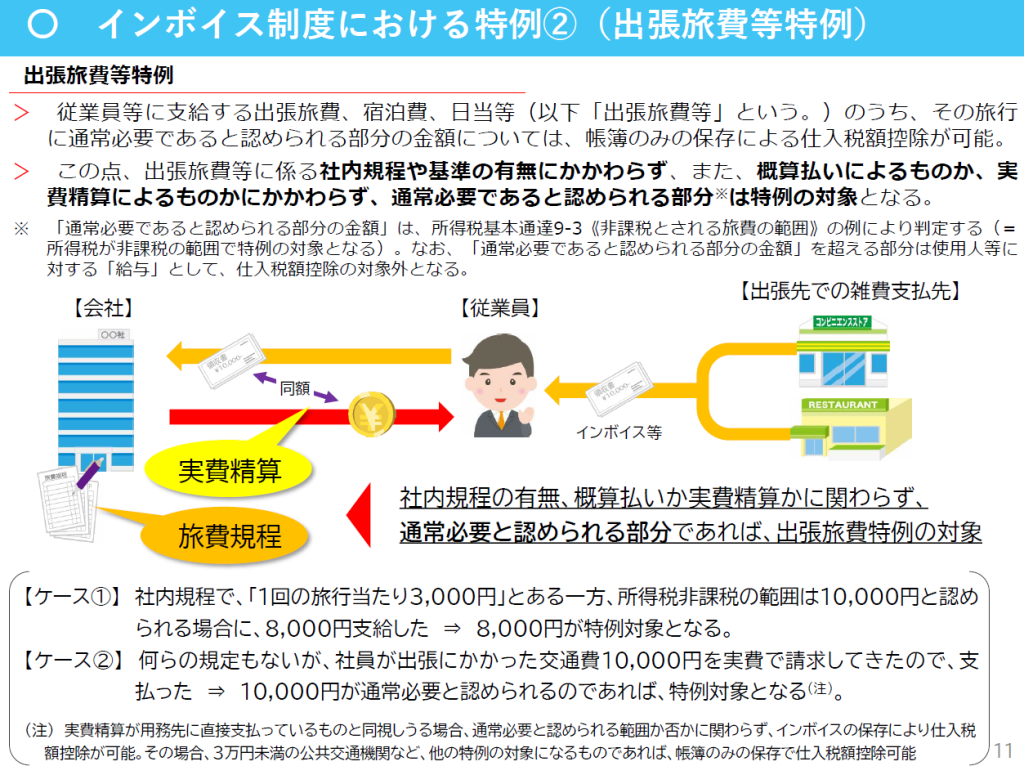

従業員に支給する出張旅費、宿泊費、日当等のうち、その旅行に通常必要であると認められる部分の金額については、帳簿のみの保存による仕入税額控除ができます

を紹介します。

出張旅費特例とは?

社員に支給する出張旅費、宿泊費、日当等のうち、その旅行に通常必要であると認められる部分の金額については、課税仕入れに係る支払対価の額に該当するものとして取り扱われ、一定の事項を記載した帳簿のみの保存で仕入税額控除が認められます。

特例の対象となるは、次の2点がポイントです

1 概算払い、実費精算、どちらでも問題ありません。

2 出張旅費に係る社内規定や基準の有無を問いません。

ただし、帳簿のみの保存で仕入税額控除が認められるのは

「その旅行に通常必要であると認められる部分」については、所得税基本通達9-3に基づき判定します。所得税が非課税となる範囲内で、帳簿のみの保存で仕入税額控除が認められることになります。

つまり、社内規程の有無、概算払いか実費精算かに関わらず、通常必要と認められる部分であれば出張特例の対象となります

具体的には次のような取り扱いになります

【ケース①】

社内規程で、「1回の旅行当たり3,000円」とある一方、所得税非課税の範囲は10,000円と認められる場合

8,000円支給した ⇒ 8,000円が特例対象となります。

【ケース②】

社内規程など何らの規定もないが、社員が出張にかかった交通費10,000円を実費で請求してきたので、支払った。

⇒ 10,000円が通常必要と認められるのであれば、特例対象となります(※)。

※ 実費精算が用務先に直接支払っているものと同視しうる場合、通常必要と認められる範囲か否かに関わらず、インボイスの保存により仕入税額控除が可能です。

その場合、3万円未満の公共交通機関など、他の特例の対象になるものであれば、帳簿のみの保存で仕入税額控除可能です。

<参考>

(出所:国税庁 多く寄せられるご質問 令和5年11月13日更新「問11」、インボイスオンライン説明会応用編資料)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

冬の1日、元気にお過ごしくださいね。

[編集後記]

トップ画像は舞鶴の赤レンガ博物館です。

ブログは、曜日によりテーマを決めて書いております。

現在は、インボイスなどおもに消費税の記事を取り上げて、月曜日~金曜日に記事を書いております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。