申告書が新しくなっています。令和2年分「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」の記載の適否について[年末調整]

今回は

従来の「配偶者控除等申告書」に、新設の「基礎控除申告書」と「所得金額調整控除申告書」が統合されて新しい申告書になっています

を紹介します。

給与所得者は令和2年分の年末調整では

「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」を提出する必要があります。

申告書は「基礎控除」や「配偶者控除」「所得金額調整控除」の適用を受けようとする場合に記載します

本人や配偶者の所得見積額をもとに確認・記入する必要があります。

申告書は3つに分かれています

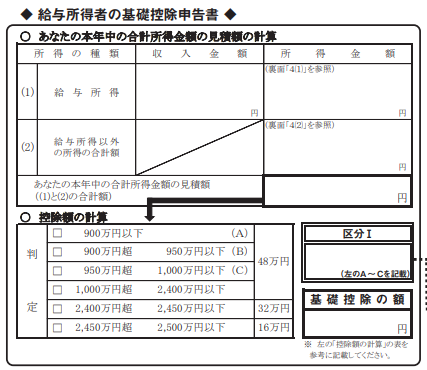

■基礎控除申告書

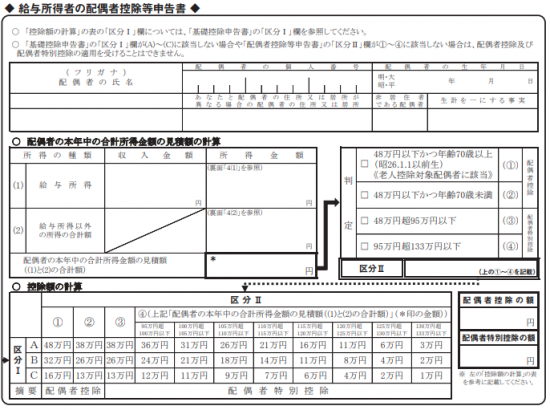

■配偶者控除等申告書

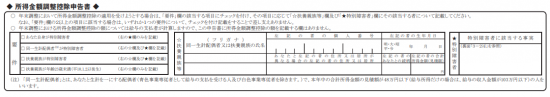

■所得金額調整控除申告書

※ 以下給与所得のみ方を前提に記載しています。

記載にあたっては「給与年収」を確認して次の順に記載が必要かどうかを検討していけば分かりやすく、間違いなく記載できると思います。

1 「基礎控除申告書」は

給与所得者(本人)の給与年収2,695万円以下(合計所得金額(見積額)が2,500万円以下)である場合に記載します。

2 「配偶者控除等申告書」は

給与所得者(本人)と配偶者の給与収入がどちらにも該当する場合に記載します

① 給与所得者(本人)の給与年収1,195万円以下(合計所得金額(見積額)が1,000万円以下)である。

② 配偶者の給与年収2,015,999円以下(合計所得金額(見積額)が133万円以下)である。

3 「所得金額調整控除申告書」は

給与所得者(本人)の給与年収850万円超(合計所得金額(見積額)が655万円超)である場合に、適用対象かどうかを確認します。

したがって、給与年収850万円以下であれば、そもそも記載する必要がありません。

複雑になりましたね。

変化を探し、変化に対応し、変化を機会として利用する(ピーター F.ドラッカー)

Every day is a new day!

秋の1日を元気にお過ごしください。

火曜日の「介護事業」の記事はお休みしました。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「介護事業」

・水曜日は「消費税」

・木曜日は「知っておきたい法人税の基礎知識」

・金曜日は「贈与や相続・譲渡など資産税」

・土曜日は「開業の基礎知識~創業者のクラウド会計」

・日曜日は、テーマを決めずに書いています。

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。