法人税を直接安くできるのが税額控除です ~ 知っておきたい法人節税策の基礎知識⑨【創業者向け】

木曜日は、創業者を対象に法人の節税策をわかりやすく紹介しています。

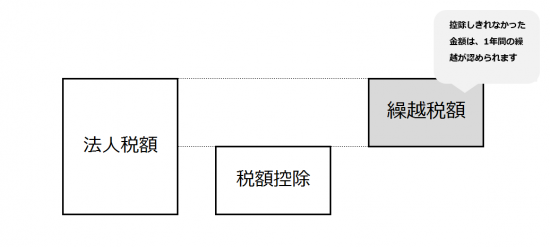

法人税額から直接控除できる制度が税額控除です。租税特別措置法に基づくものが多く、その場合は期間限定です。使い勝手がよく、よく利用される制度を紹介します。

機械等を取得した場合の税額控除です

中小企業者が新品の機械などを取得して事業に使用した場合、その取得額の7%相当額(法人税額の20%が限度)を法人税額から控除できます。

取得の対象となる機械などは次のようなものです

・1台または1基の取得価額が160万円以上の機械および装置

・測定工具、検査工具など(1台120万円以上、または1台30万円以上かつ年度合計120万円以上)

・合計70万円以上のソフトウェア

・貨物運送用3.5トン以上の普通貨物自動車

翌年に繰り越すことができます

控除しきれなかった金額は、翌事業年度に繰り越すことができます。

対象となる「中小企業者」に注意します

■資本金3,000万円以下の中小企業者等(青色申告法人に限る)です。

■平成10年6月1日から平成31年3月31日までの間に、機械等を取得し、事業に使用している必要があります

■指定事業として事業対象が決まっています。次の事業です。該当するかどうかをご確認ください。

・製造業、建設業、小売業、運送業、サービス業など

・しかし、不動産業、物品賃貸業、電気業、水道業、娯楽業(映画業を除く)等は対象になりませんので注意して下さい。また、性風俗関連特殊事業は対象となりません。

少し専門的になりますが、リース契約でも適用可能の場合があります

平成20年4月1日以後に締結される所有権移転外リース取引により賃借人が取得したものとされる資産については、特別償却の規定は適用されませんが、税額控除の規定は適用されます。

所有権移転外リース取引とは

ざっくりと説明しますと、リース契約終了後に物を返還し、終了時に買い取り費用を支払う、または契約終了後は再リース料を別途支払うようなリース取引のことです。

(詳しくは末尾に説明)

機械やソフトウェアなどを購入された場合は、この制度を適用できるかどうかのご検討をおすすめします。

Every day is a new day.

秋の1日を元気にお過ごしください!

創業者には、事業を着実に成長させるために、決算書の会計データを計器盤として利用することをおすすめしています。次のようなサービスを提供しております。

▶ 創業起業サポート 「創業者応援クラウド会計サービス」と「顧問相談クラウドサービス」

また、毎月お伺いして、会計処理や税務の相談や提案などさせていただくサポートサービスを提供しております。

<参考>所有権移転外リース取引 タックスアンサ-No5704

所有権移転外リース取引とは、平成20年4月1日以後に締結される契約に係る法人税法上のリース取引のうち、次のいずれにも該当しないものです。

①リース期間の終了時または中途において、そのリース取引に係る契約において定められているリース取引の目的とされている資産(以下「リース資産」といいます。)が無償または名目的な対価の額で、そのリース取引に係る賃借人に譲渡されるものであること。

②リース期間の終了後、無償と変わらない名目的な再リース料によって再リースをすることがリース契約において定められているものであること。

③リース期間の終了時または中途においてリース資産を著しく有利な価額で買い取る権利が賃借人に与えられているものであること。

④賃借人の特別な注文によって製作される機械装置のようにリース資産が、その使用可能期間中その賃借人によってのみ使用されると見込まれるものであること、または建築用足場材のようにリース資産の識別が困難であると認められるものであること。

⑤賃貸人に対してリース資産の取得資金の全部または一部を貸し付けている金融機関等が、賃借人から資金を受け入れ、その資金をしてその賃借人のリース取引等の債務のうちその賃借人の借入金の元利に対応する部分の引受けをする構造になっているものであること。

⑥リース期間がリース資産の法定耐用年数に比して相当短いもの(賃借人の法人税の負担を著しく軽減することになると認められるものに限ります。)であること。

木曜日は「知っておきたい法人節税策の基礎知識【創業者向け】」を載せています。

同族会社とその役員間の税務ルール」を紹介しています。

http://www.y-itax.com/category/houjin/

あてはまる事例を参考にしてくださいね。

土地貸借の税務ルール

・「会社が、社長から土地を借りる」と税金の問題が発生します」はこちら(1/24)

・「会社が権利金を支払うケース」はこちら(1/31)

・「会社が相当の地代を支払うケース」はこちら(2/7)

・「権利金に代えて、相当の地代に満たない地代を支払うケース」はこちら(2/21)

・「無償返還に関する届出書を提出すると認定課税は行われません」はこちら(2/28)

土地売買の税務ルール

・「会社が社長から土地を買う。その時の時価をどう算定するか」はこちら(12/13)

・「会社が社長から土地を買う。社長と会社の税金はどうなりますか?」はこちら(12/20)

・「会社が、社長から低額で土地を買うと税金の問題が発生します」はこちら(12/27)

・「会社が、社長から高額で土地を買うと…」はこちら(1/3)

・「社長が、会社から低い価額で土地を買うと…」はこちら(1/10)

・「社長が、会社から時価より高い価額で土地を買うと…」とはこちら(1/17)

建物貸借の税務ルール

・「会社が社長から建物を借りる」はこちら(10/11)

・「会社が社長から建物を借りる、社長の税金」はこちら(10/18)

・「社長が会社から建物を借りる、家賃のルール」はこちら(10/25)

・「社長が会社から建物を借りる、低額家賃の場合」はこちら(11/1)

金銭貸借の税務ルール

・「会社が社長からお金を借りる」はこちら(11/8)

・「会社が社長からお金を借りる、高金利の場合」はこちら(11/15)

・「会社が社長からお金を借りる、無利息の場合」はこちら(11/22)

・「社長が会社からお金を借りる」はこちら(11/29)

・「社長が会社からお金を借りる、無利息の場合」はこちら(12/6)

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「平成30年度介護報酬改定の重要事項」

・水曜日は「新事業承継税制特例のポイント解説」

・木曜日は「法人節税策の基礎知識【創業者向け】」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日は「贈与税をわかりやすく!」

免責

ブログ記事は、投稿時点での税法等に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。