「贈与→贈与」のケース、最終的にどういう場合に納税猶予税額が免除となるのか?~新事業承継税制の確認ポイント⑪

水曜日は「新事業承継税制」をわかりやすく紹介しています。

「どういう場合に納税猶予により納税猶予額が免除になるのか?」の事例を紹介します。全体のスキームの流れを検討します。

新事業承継税制の適用は、次の4パターンが考えられます。

①相続→相続、②相続→贈与、③贈与→相続、④贈与→贈与

今回は④の「贈与→贈与」を紹介します

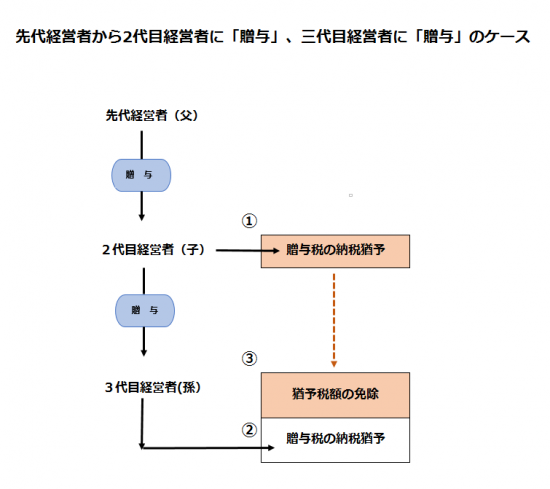

つまり、先代経営者から2代目経営者に贈与、そして3代目経営者に贈与のケースを考えます。

登場人物は

■先代経営者 = 父

■2代目経営者 = 子

■3代目経営者 = 孫

最初に贈与、次に贈与というケースです。

① 新事業承継税制を活用して、先代経営者から2代目経営者に株式等を贈与します。そして、2代目経営者が贈与税の納税猶予の適用を受けます。

② 同じく、その後2代目経営者から3代目経営者に株式等を贈与します。

③ ②の時点で、3代目経営者の贈与税の納税猶予の適用を受けることができます。

下図を参考してください。

2代目経営者から3代経営者への贈与は、原則として経営承継期間(5年間)の経過後でなければ、2代目経営者の贈与税の納税猶予税額は免除されません。

2代目経営者は、贈与税の申告期限から5年間の事業継続要件があります。

つまり、事業継続が必要です。

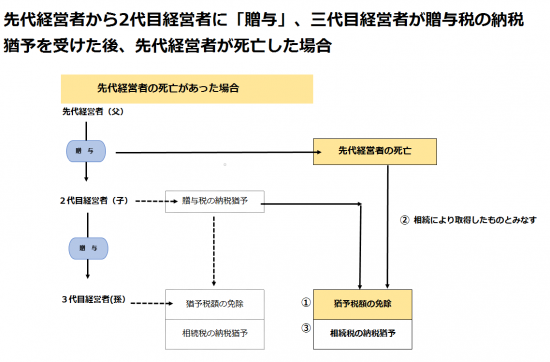

このケースで、先代経営者に相続が発生する場合があります。

3代目経営者が贈与税の納税猶予の適用を受けた後、先代経営者が死亡した場合は

① 3代目経営者が適用を受けていた贈与税の納税猶予税額は免除されます。

② その際に、3代目経営者が先代経営者から株式等を相続により取得したとものとみなされます。

③ 3代目経営者は、その相続に係る相続税について、相続税の納税猶予の適用を受けることができます。

下図を参考してください。

3代目経営者には事業継続要件はありません。

しかし、先代経営者から2代目経営者への贈与の後、5年経過しないうちに先代経営者が亡くなった場合には、その残りの期間について、3代経営者には事業継続要件がでてきます。

未来は予想できません。

現時点でどういう事業の継承をしていきたいのか?という問いをたてて、制度を踏まえて、ベストな計画を検討・作成することをおすすめします。

変化を探し、変化に対応し、変化を機会として利用する(ピーター F.ドラッカー)

Every day is a new day!

春の1日を朗らかにお過ごしください。

認定経営革新等支援機関として、特例承継計画の申請等を支援しております。

事業承継や相続に関して相談サービスを提供しています。

「新事業承継税制」の確認ポイント

② 先代経営者から後継者への贈与の認定申請について(第一種特例贈与)

④ 先代経営者から後継者に株式を贈与する際の「先代経営者の要件」

⑥ 第1種特例贈与認定申請書作成時の「先代経営者(贈与者)のチェックポイント」

⑦ 第1種特例贈与認定申請書作成時の「後継者(受贈者)のチェックポイント」

「新事業承継税制」特例のポイント解説

③ 非上場株式等の贈与税等の納税猶予及び免除~新旧制度の比較

⑤ 非上場株式等の贈与税の納税猶予を受けるための手続(その2)~贈与税申告の後

⑧ 新事業承継税制は中小企業の株式を贈与相続により移転する際に活用します。

⑨ 新事業承継税制の利用により、いくら相続税が猶予・免税になるのか?

⑩ 贈与税の納税猶予からはじめた場合の「新事業承継税制の全体像イメージ」

⑪ 贈与税の納税猶予からスタートした場合に先代経営者に相続が発生した時の取扱い

⑰ 代表権がない先代経営者の配偶者が適用を受けられないケース

⑱ 先代経営者が持株会社の代表権を有したことがなかったケース

㉕ 子会社が上場企業や風俗営業会社等の場合は適用を受けられません

㉘ 猶予が打ち切りとなった場合、猶予額に併せて利子税を納付しなければなりません

㉙ 雇用確保要件を維持できなかったとしても納税猶予が継続できます

㉝ 特例承認計画と新事業承継税制の適用についての3つのチェックポイント

㉞ 贈与税の納税猶予の適用を受けるための認定申請 6つの手続きのポイント

㉟ 相続税の納税猶予の適用を受けるための認定申請手続き5つのポイント

㊶ 先代経営者の贈与後、先代経営者以外からの贈与も対象になります

事業承継・税理士の視点

④ 「誰に事業を承継させるのか?」~親族内承継、従業員承継、M&A

「同族会社とその役員間の税務ルール」を紹介しています。

http://www.y-itax.com/category/houjin/

あてはまる事例を参考にしてくださいね。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「平成30年度介護報酬改定の重要事項」

・水曜日は「新事業承継税制」特例のポイント解説

・木曜日は「法人節税策の基礎知識」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日は「贈与税をわかりやすく!」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。