減価償却資産の管理業務の流れと実務上の留意点について ~ 法人節税策の基礎知識[129]

法人税・償却資産税の記事を掲載します。

減価償却資産の取得から除却までの事務処理については決算時のみではなく日頃の適切な管理が重要です

を紹介します。

12月決算法人を除き、法人税と償却資産税の申告ではタイムラグが発生します。

たとえば、次のようなケースに注意します。決算時ではなく日頃の事務処理を適切に行う必要があります

① 取得価額20万円までの資産については、一括減価償却資産(3年均等損金)を適用するのか、中小企業者等の減価償却資産の特例を適用するのか、同じ資産であっても償却資産の申告対象の適否が変わります。決算日に決めるのでは遅いです。

② 決算時にまとめて処理すると、償却資産税の免税点である150万円未満など、償却資産の課税が発生しないケースでも、償却資産申告書に過小申告(申告漏れ)や過大申告が発生することがあります。

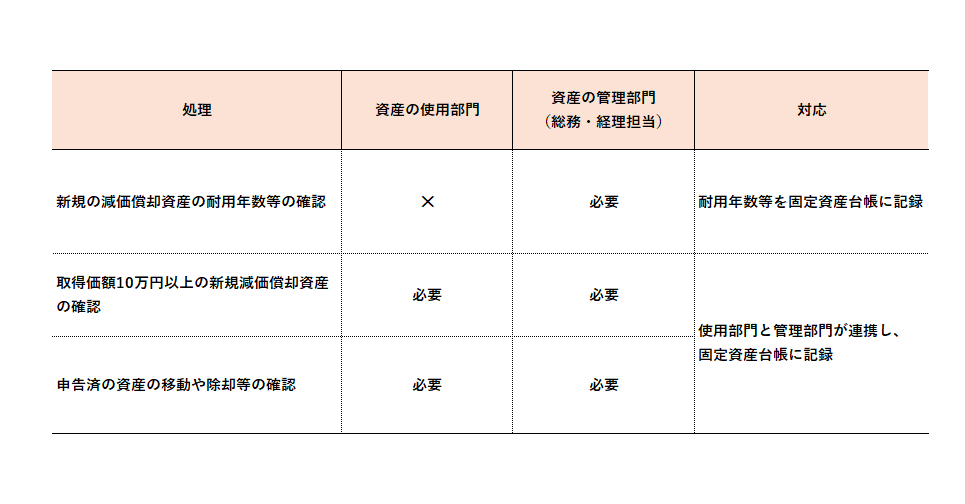

減価償却資産の管理業務で注意すべき点は次のとおりです

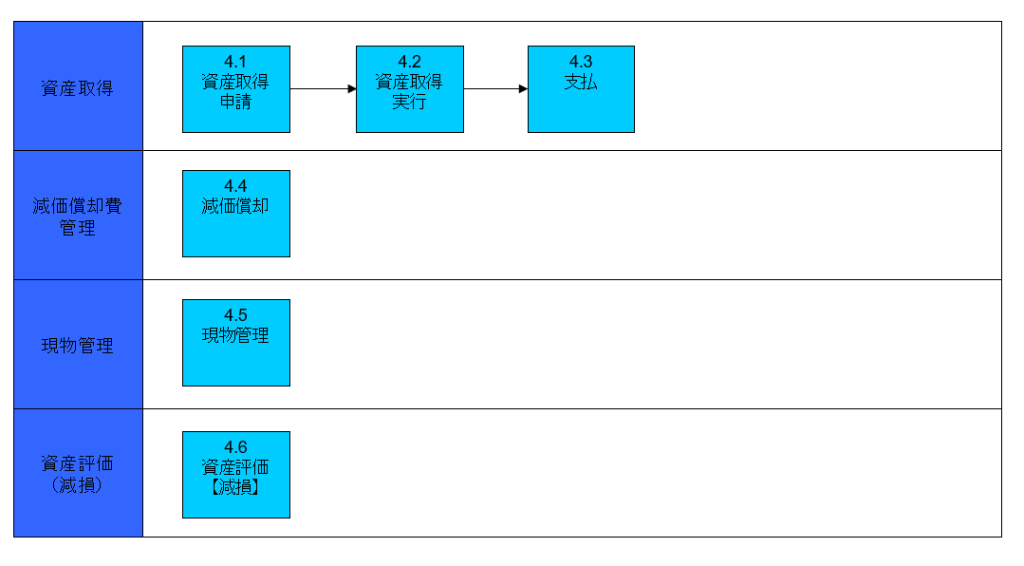

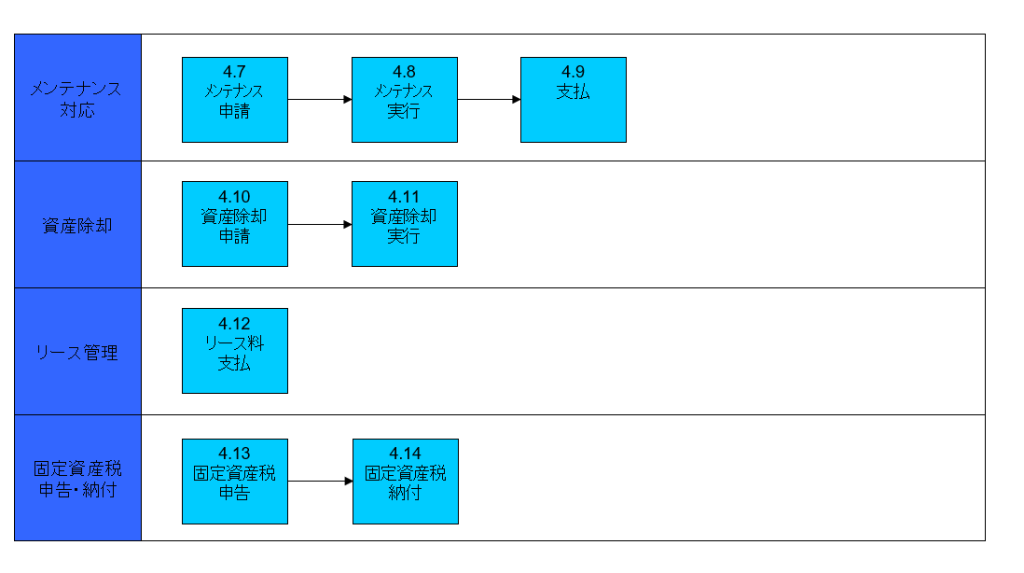

標準的な減価償却資産の業務フローは次のとおりです

(出所:経済産業省経理・財務スキル検定のスキルスタンダート本編固定資産管理業務マップ)

<参照>

固定資産管理の実務について

→ 固定資産台帳を作成する目的は減価償却をするためです

→ 固定資産管理で注意したいポイント!固定資産管理業務のざっくりの業務フローについて

→ 機械装置、器具備品などの固定資産管理をおろそかにした際の問題点

→ 固定資産のうち過去に売ったもの廃棄したものが帳簿に残っていませんか?

→ 固定資産の除却による節税効果について

→ ソフトウエアの除却損失による節税効果について

→ そもそも法人税法上の固定資産とは?

→ 少額の減価償却資産や一括償却資産などの償却方法と償却資産の申告要否について

→ 法人税法上の償却方法と償却資産税の取扱いの注意点について

→ 「有姿除却」の適用ルールと注意すべきポイントについて

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター・F.ドラッカー)

大雪の1日、元気にお過ごしくださいね。

[編集後記]

消費税の記事はお休みしました。

トップ画像は+Rさんのインスタグラムより。

画像の使用は承認を得ております。

ブログは、曜日によりテーマを決めて書いております。

月曜日~木曜日に、おもに消費税の記事を書いております。

金曜日は公益信託の記事を掲載しております。

土・日・祝日は、ブログをお休みしております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

・「公益信託」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。