創業者は必ず、65万円の青色申告特別控除を受けましょう。あわせて電子申告を行うとメリットがあります。~創業者のクラウド会計②

青色申告者には、多くの特典があります。その一つに所得金額から65万円または10万円を控除する青色申告特別控除があります。税制改正で、この青色申告特別控除額が現行の65万円から55万円に引き下げられます。なお、10万円の控除については現行のままです。

今回は青色申告特別控除65万円の改正について

(以下「青色申告特別控除」は65万円控除をいいます。)

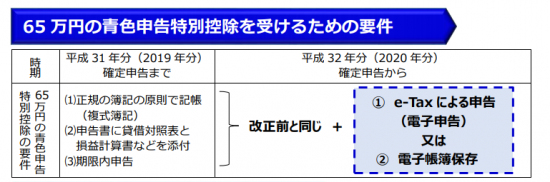

現行の65万円の青色申告特別控除を受けるための要件(ルール)は、次のとおりです

①不動産所得又は事業所得を生ずべき事業を営んでいること。

②これらの所得に係る取引を正規の簿記の原則(複式簿記)により記帳していること。

③複式簿記の記帳に基づいて作成した貸借対照表及び損益計算書を確定申告書に添付し、この控除の適用を受ける金額を記載して期限内に提出すること。

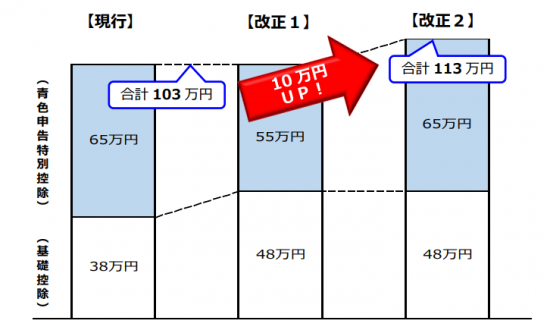

平成32年分の所得税確定申告から青色申告特別控除額、基礎控除額が変わります

■青色申告特別控除額が変わります(10万円↓)

現行 65 万円 ⇒ 改正後 55 万円

■基礎控除額が変わります(10万円↑)

現行 38 万円 ⇒ 改正後 48 万円

変更をあわせると、控除額はプラスマイナスゼロです。

しかし、改正後55 万円の青色申告特別控除の適用要件に加えて、次のどちらを行うと

■電子申告

または

■電子帳簿保存

引き続き 65 万円の青色申告特別控除が受けられます。

ようするに、平成32年分から青色申告で電信申告を行うと、青色申告特別控除と基礎控除を合わせて合計113万円の控除が適用されます。

ようするに、今後65万円の青色申告特別控除を受けるための要件は

(出所:国税庁資料)

青色申告特別控除により税負担等が軽減されます

もし、青色申告特別控除の65万円の適用を受けると、所得から青色申告特別控除額を差し引きますので、その分所得金額が減少します。それに伴い、次のように所得税・住民税の負担が軽減されます。また、国民健康保険料、後期高齢者医療保険料、介護保険料など所得金額を基準にして計算される社会保険料の負担も軽減されます。

たとえば、合計で約26万円の軽減になります。

■所得税 65万円×10%(所得金額約2~3百万の税率)=65,000円

■住民税 65万円×10%=65,000円

■国民健康保険料65万×20%=130,000円

これからは、青色申告ととともに、紙申告より電子申告をおすすめします。

また、複式簿記の記帳を行う必要がある青色申告には、クラウド会計の活用をおすすめします。

記帳の負担を軽減して、会計の効率化を進めることができます。

Every day is a new day!

初夏の1日を元気にお過ごしください。

【編集後記】

画像は6月に生まれたばかりの「めいの娘」です。私の子どもや孫ではありません(念のため)。

法要で帰舞した際の初対面です。小さくて可愛かったです。4.5㎏!

月曜日は「開業のための基礎知識」~初めて開業する方に、必要な準備や基礎知識を税理士からお伝えしています。

「開業のための基礎知識」ブログ記事は

http://www.y-itax.com/category/kaigyo/

創業者のクラウド会計

事業計画(創業計画書)の立て方

③ 事業内容の確認とは、ビジネスモデルのグランドデザインを行うこと。事業継続後、何度でも見直します。

④ 販売・仕入・資金計画、このうち販売計画は経営戦略の最重要項目です。

開業前に知っておきたい創業融資の知識創業時の資金調達は、次のとおりです。

③ 日本政策金融公庫 <新企業育成貸付> 新規開業資金とは。

④ 日本政策金融公庫 <新企業育成貸付> 女性・若者・シニア起業家支援資金とは。

⑤ 日本政策金融公庫 <新企業育成貸付> 中小企業経営力強化資金とは。

事業開始前に知っておきたい経理と消費税の基礎知識は、次のとおりです。

⑤ 確定申告書を作成、場合によっては税理士への依頼を考える。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~初めて開業する方に、税理士からお伝えします」

・火・木曜日は「平成30年度介護報酬改定の重要事項」

・水曜日は「事業承継・税理士の視点」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日は「贈与税についてわかりやすく!」