運転資金を算出するための計算ポイントと必要運転資金~経営者目線で考える中小企業の決算書の読み方・活かし方㉘

自社にとって適切で必要な運転資金はいくらなのか?を考える場合の標準的なルールを紹介します。

売掛金、棚卸資産、買掛金について回転月数で考えるよりも、「運転資金」で考える方がわかりやすいです。

運転資金とは、「仕入」→「在庫」→「販売」→「回収」の営業サイクルの中で、経常的に必要となる資金です

運転資金が必要となるのは、営業上の資産と負債のバランスが崩れているからです。バランスが崩れるというよりは、具体的にはキャッシュ回収までのタイムラグ。

つまり、お金の入ってくる時期が、お金が必要な時期と比べて遅れることに原因があります。

ようするに、商品を仕入れたものの、在庫や売掛金でお金が入ってこない期間の方が、仕入代金の支払いを待ってもらっている期間よりも、長いからです。

つまり、仕入れてから売上までの期間のキャッシュのズレにより、運転資金が必要となるわけです。

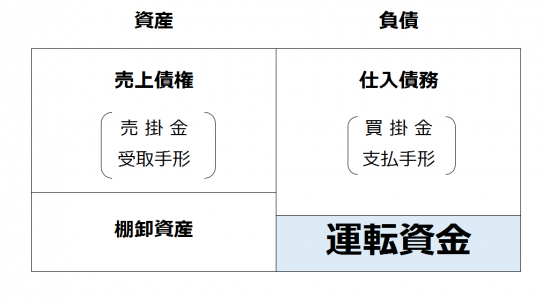

運転資金をわかりやすく図にすると

「仕入」→「在庫」→「販売」→「回収」の営業サイクルを考えると、現金が棚卸資産(在庫)と売掛債権に変化し、現金回収までにお金が寝てしますことです。その結果運転資金が発生します。

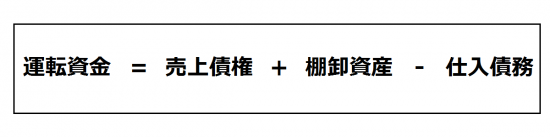

運転資金を算式にすると

運転資金の増減が資金繰りに大きく影響します

運転資金が増えると資金繰りが苦しくなります。一方、運転資金が減少すると資金繰りが楽になります。

売上が伸びると運転資金が増えます

収支のズレのサイクルが同じであれば、売上が伸びると、さらに運転資金が増えます。一方、売上げ減少した場合、すぐに運転資金は減りませんが、時間がたつと運転資金は減ります。

運転資金の中に「もうけ」が入っています

たとえば、800円で仕入れた商品を1,000円で販売しているとすると、棚卸資産や買掛金は仕入れ値ベースの800円で計上されていますが、売掛金は1,000円の売値ベースで計上されています。

運転資金の中には「もうけ」が入っています。

試算表から自社の運転資金をざっくりと計算して、現金預金残高と比較していただければ、自社の資金繰りの切迫度がつかめます。

土曜日は、経営者の方が自社の決算書の数字を理解して、経営に活かせる“会計”の考え方を解説しています。

経営者は「お金の動きを通して会社の状態を把握し、経営をコントロールする」ことをおすすめします。

Every day is a new day!

秋の1日を朗らかにお過ごしください。

経営者目線で考える中小企業の決算書の読み方・活かし方

③ 売上高はどう読むか?3~5年程度の推移の中で判断しましょう。

④ 売上総利益は率をチェックしましょう。大切なことが分かります。

⑤ 会計では売上原価と在庫はセットで考えます。在庫は要注意。

⑨ 本来の事業でどれだけ稼げているか?がわかるのが営業利益。

⑫ PLの中の5つの利益のうち、4つめの利益が税引前当期純利益

⑬ 5つめの利益が当期純利益。会社が1年間で得た最終的な利益です。

⑭ 貸借対照表の見方~お金の動かしやすいものから、上から順にならびます。

⑲ 販管費のうちの人件費。ポイントになるのは「役員報酬」です

㉒ 開業費などの繰延資産の考え方。繰延費用と考える方がわかりやすい。

㉓ 売掛金の回収サイトのチェックポイント。介護事業の回転月数は約2.5月。

㉕ 在庫の過大計上は資産が増えるわけですから「利益」が増えます。

土曜日は「会計」を紹介しています。

ブログ記事はhttp://www.y-itax.com/category/keiri/

会計超理解ハンドブック(No1~No17)

② 財務三表とは?

⑨ 減価償却費って何ですか?

⑪ 決算書はどう読むか?貸借対照表のチェックポイントは純資産です。

⑬ C/F計算書のチェックポイントは「営業キャッシュフロー」です。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「平成30年度介護報酬改定の重要事項」

・水曜日は「新事業承継税制」特例のポイント解説

・木曜日は「法人節税策の基礎知識【創業者向け】」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日は「贈与税をわかりやすく!」