「原則課税」または「簡易課税」の選択。その有利・不利の判定の仕方 ~ 消費税⑲

水曜日は消費税の記事を掲載します。

「原則課税」に対して

中小企業者に対する特例として「簡易課税」という制度があります

売上にかかる消費税に業種ごとに定められた控除率をかけて計算した金額を、課税仕入れ額とする方法です。実際の課税仕入れ額は使用しません。

実際の課税仕入れ等の税額を計算することなく、課税売上高から仕入控除税額の計算を行うことができます。

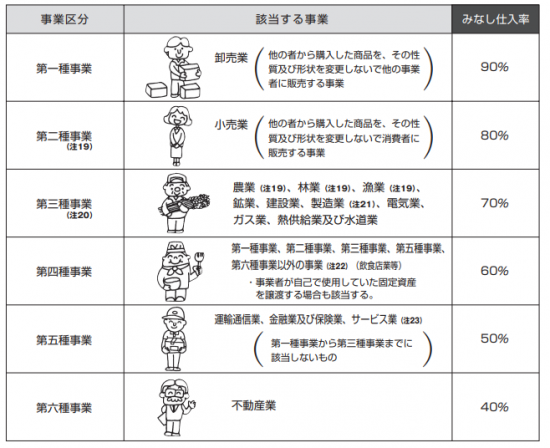

みなし仕入率が次のように業種によって決まっています。

「原則課税」または「簡易課税」の有利不利の判定の考え方をご紹介します

たとえば飲食業で考えます。飲食業は第4種の区分に該当します。

したがって、みなし仕入率60%です。年間の収支が次のような数字だった場合

A:売上 15,000,000円(税抜)

B:経費 12,000,000円(税抜)

経費の内訳

B1 経費7,000,000円(材料費など消費税が課税されるもの)

B2 経費5,000,000円(給与や保険・税金など消費税が課税されないもの)

C:利益 3,000,000円

原則課税では、納付する消費税は次のように計算します。

15,000,000×10%-7,000,000×10%=800,000円(納付する消費税)

簡易課税では、納付する消費税は次のように計算します。

15,000,000×10%-15,000,000×60%×10%=600,000円(納付する消費税)

納付する消費税を比較すると

原則課税 800,000円 > 簡易課税 600,000円

事例では、簡易課税が有利になります。

この有利・不利の判定は次のような考え方で行います

①原則課税で次のような割合を算出します

(C+B2)/A (利益と消費税が課税されない費用の合計額の売上に対する割合)

事例では

(3,000,000円+5,000,000円)/15,000,000円=53%

になります。

②簡易課税ではみなし仕入率の逆数を計算します

事例では飲食業のみなし仕入率は60%です。みなし仕入率の逆数は次のように求められます。この割合は売上に対する納付税額の割合になります。

100% -60% =40%

この割合は、先ほどの原則課税で算出した

「(C+B2)/A(利益と消費税が課税されない費用の合計額の売上に対する割合)」と同義の数字を意味します。

③①と②で算出した割合を比較して、少ない方の割合の課税方法を選択します

事例でいうと

原則課税 53% > 簡易課税40% ∴ 簡易課税有利、

このケースでは簡易課税を選択します。

このような方法でざっくりと

「原則課税」または「簡易課税」の概算税額を比較することができます

変化を探し、変化に対応し、変化を機会として利用する(ピーター F.ドラッカー)

Every day is a new day!

秋の1日を元気にお過ごしください。

創業者には、事業を着実に成長させるために、決算書の会計データを計器盤として利用することをおすすめしています。次のようなサービスを提供しています。

▶ 創業起業サポート 「創業者応援クラウド会計サービス」と「顧問相談クラウドサービス」

お伺いして、会計処理や税務の相談や提案などさせていただくサポートサービスを提供しています。

消費税

① 持ち帰りと店内飲食を、税込みで同じ価格にする方法があります

② 国内で行う商品の発送、内国法人は輸出免税の適用を受けることができません

④ 消費税アップ後、消費税負担が下がり増税後の方が得になります

⑤ どう選択するか?「軽減税率対策補助金」と「キャッシュレス・消費者還元事業」

⑥ 軽減税率導入に伴う、飲食料品を取扱う「卸売業者」や「小売業者」のキホン

⑦ 税抜き/税込み、どちらの表示が正しいの?わかりづらい外税表示と総額表示

⑨ 来年の確定申告時には消費税率8%から10%の差額に対応する消費税額が増加します

⑩ 国外事業者に支払うインターネット宿泊予約サイトへの掲載手数料の取扱い

⑪ 「消費税の軽減税率」で飲食店の価格表示はどうなるのか?どうするのか?

⑫ テイクアウトできる飲食店の価格表示?税込価格を異なるようにする場合

⑬ 有料老人ホーム、サービス付き高齢者向け住宅などの食事の提供は課税です

⑭ 有料老人ホームなどで提供される食事が軽減税率(8%)となる場合のルール

⑮ 有料老人ホームなどで提供される食事が、軽減税率(8%)とされる理由

⑯ 有料老人ホームなどで提供される食事が、軽減税率(8%)となるための金額ルール

⑰ 老人ホームの食事に厨房管理費と食材費がある場合の軽減税率の考え方

⑱ 「簡易課税」とは。簡易課税の選択を検討することをおすすめします

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「平成31年度介護報酬改定の重要事項」

・水曜日は「消費税」

・木曜日は「法人節税策の基礎知識」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日はテーマ決めずに書いています。

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。