「小規模企業共済等掛金控除」の3つのメリット ~ 知っておきたい法人節税策の基礎知識⑬【創業者向け】

木曜日は、創業者を対象に法人の節税策をわかりやすく紹介しています。

今回は経営者の所得税の節税策になります。

小規模企業共済とは、個人事業主や中小企業の経営者が、廃業や退職時の生活資金などのために積み立てる「小規模企業共済制度」に基づくものです。

国の機関である中小機構が運営しており、小規模企業の経営者や役員、個人事業主などのための、積み立てによる退職金制度です。

経営者等が小規模企業共済法に規定された共済契約に基づく掛金等を支払った場合には

その掛金の所得控除を受けることができます。これを「小規模企業共済等掛金控除」といいます

小規模企業共済等掛金控除には3つのメリットがあります。

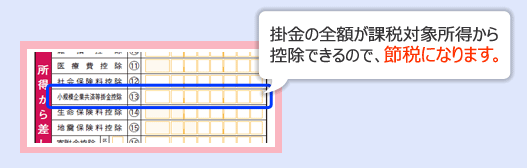

①全額が所得控除できます。掛金は加入後も増減可能です

月々の掛金は1,000~70,000円まで自由に設定が可能で、加入後も増額・減額できます。確定申告の際は、その全額を課税対象所得から控除できるため、節税に有利です。

(出所:中小機構のHPから)

②受け取った共済金は退職所得になります。退職所得は税制上有利です

共済金は、退職・廃業時に受け取り可能です。満期や満額はありません。

共済金の受け取り方は「一括」「分割」「一括と分割の併用」が可能です。一括受取りの場合は退職所得扱いになります。分割受取りの場合は、公的年金等の雑所得扱いとなり、税制メリットがあります。

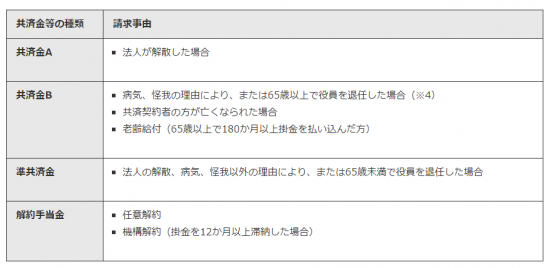

法人の役員の場合の共済金の請求事由は次のとおりです

(出所:中小機構のHPから)

③低金利の貸付制度を利用できます

契約者の方は、掛金の範囲内で事業資金の貸付制度を利用できます。掛金の納付期間に応じた貸付限度額の範囲内で、事業資金等を借り入れることができます。

掛金について注意したいことがあります

①掛金の前納

掛金は前納できます。前納すると、一定割合の前納減額金を受け取ることができます。

②税法上の取扱い

掛金は税法上、全額を小規模企業共済等掛金控除として、課税対象となる所得から控除できます。また、1年以内の前納掛金も同様に控除できます。

なお、掛金は、課税所得金額から差し引く所得控除になります。所得計算上の損金または必要経費には算入することはできません。

掛金を前納する場合の注意点

12月に新規加入する際に、翌年分の前払い(前納)を行う場合、掛金を11か月分にします。翌年12月分まで前払いをすると、翌年の所得控除の対象にできなくなるためです。

退職金のための掛金を積み立てる制度です。長期間にわたっての利用の検討をおすすめします。

Every day is a new day.

秋の1日を元気にお過ごしください!

創業者には、事業を着実に成長させるために、決算書の会計データを計器盤として利用することをおすすめしています。次のようなサービスを提供しております。

▶ 創業起業サポート 「創業者応援クラウド会計サービス」と「顧問相談クラウドサービス」

また、毎月お伺いして、会計処理や税務の相談や提案などさせていただくサポートサービスを提供しております。

木曜日は「知っておきたい法人節税策の基礎知識【創業者向け】」を載せています

・飲食費のうち、会議費・交際費・福利厚生費として認められるもの

・退職金が節税につながる三つのメリット。税制上大変優遇されています

同族会社とその役員間の税務ルール」を紹介しています。

http://www.y-itax.com/category/houjin/

あてはまる事例を参考にしてくださいね。

土地貸借の税務ルール

・「会社が、社長から土地を借りる」と税金の問題が発生します」はこちら(1/24)

・「会社が権利金を支払うケース」はこちら(1/31)

・「会社が相当の地代を支払うケース」はこちら(2/7)

・「権利金に代えて、相当の地代に満たない地代を支払うケース」はこちら(2/21)

・「無償返還に関する届出書を提出すると認定課税は行われません」はこちら(2/28)

土地売買の税務ルール

・「会社が社長から土地を買う。その時の時価をどう算定するか」はこちら(12/13)

・「会社が社長から土地を買う。社長と会社の税金はどうなりますか?」はこちら(12/20)

・「会社が、社長から低額で土地を買うと税金の問題が発生します」はこちら(12/27)

・「会社が、社長から高額で土地を買うと…」はこちら(1/3)

・「社長が、会社から低い価額で土地を買うと…」はこちら(1/10)

・「社長が、会社から時価より高い価額で土地を買うと…」とはこちら(1/17)

建物貸借の税務ルール

・「会社が社長から建物を借りる」はこちら(10/11)

・「会社が社長から建物を借りる、社長の税金」はこちら(10/18)

・「社長が会社から建物を借りる、家賃のルール」はこちら(10/25)

・「社長が会社から建物を借りる、低額家賃の場合」はこちら(11/1)

金銭貸借の税務ルール

・「会社が社長からお金を借りる」はこちら(11/8)

・「会社が社長からお金を借りる、高金利の場合」はこちら(11/15)

・「会社が社長からお金を借りる、無利息の場合」はこちら(11/22)

・「社長が会社からお金を借りる」はこちら(11/29)

・「社長が会社からお金を借りる、無利息の場合」はこちら(12/6)

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「平成30年度介護報酬改定の重要事項」

・水曜日は「新事業承継税制特例のポイント解説」

・木曜日は「法人節税策の基礎知識【創業者向け】」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日は「贈与税をわかりやすく!」

免責

ブログ記事は、投稿時点での税法等に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。