合計所得金額が900万円を超えるので扶養控除等申告書に「源泉控除対象配偶者」として記載していません。妻が障がい者のケース ~ 定額減税(その10)

定額減税の記事を掲載します

「源泉徴収に係る定額減税のための申告書」を提出する必要があります

を紹介します。

扶養控除等申告書に記載していない同一生計配偶者について

給与支払者は、最初の月次減税事務を行うときまでに、控除対象者から「源泉徴収に係る定額減税のための申告書」の提出を受けることにより、月次減税額の計算のために人数に含めることができます。

具体的なケースとしては、たとえば

Q:

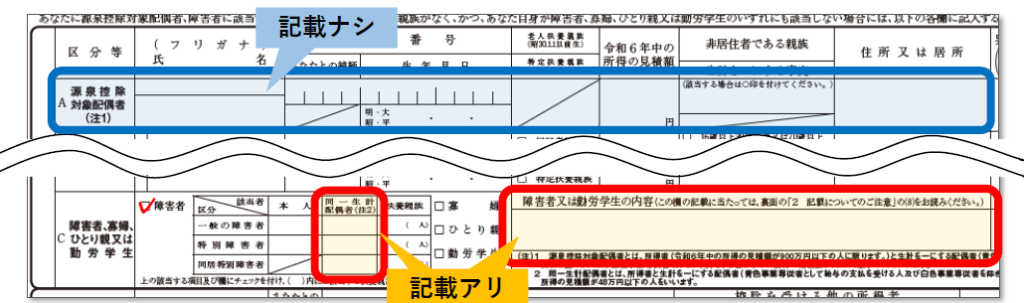

所得者本人は合計所得金額が900万円を超えると見込まれるため扶養控除等申告書には同一生計配偶者に該当する妻を源泉控除対象配偶者として記載していません。

一方、妻は障がい者に該当することから妻の氏名などを障害者の欄に記載しています。この妻については月次減税額の計算のための人数に含めることができますか?

次のようなケースです

(出所:「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかたと留意点」令和6年3月5日国税庁課税部法人課税部 資料32頁)

A:

月次減税額の計算に含めることができる同一生計配偶者は①または②のいずれかです

① 扶養控除等申告書に記載された源泉控除対象配偶者のうち合計所得金額が、48万円以下の方

②「源泉徴収に係る定額減税のための申告書」に記載された同一生計配偶者

したがって

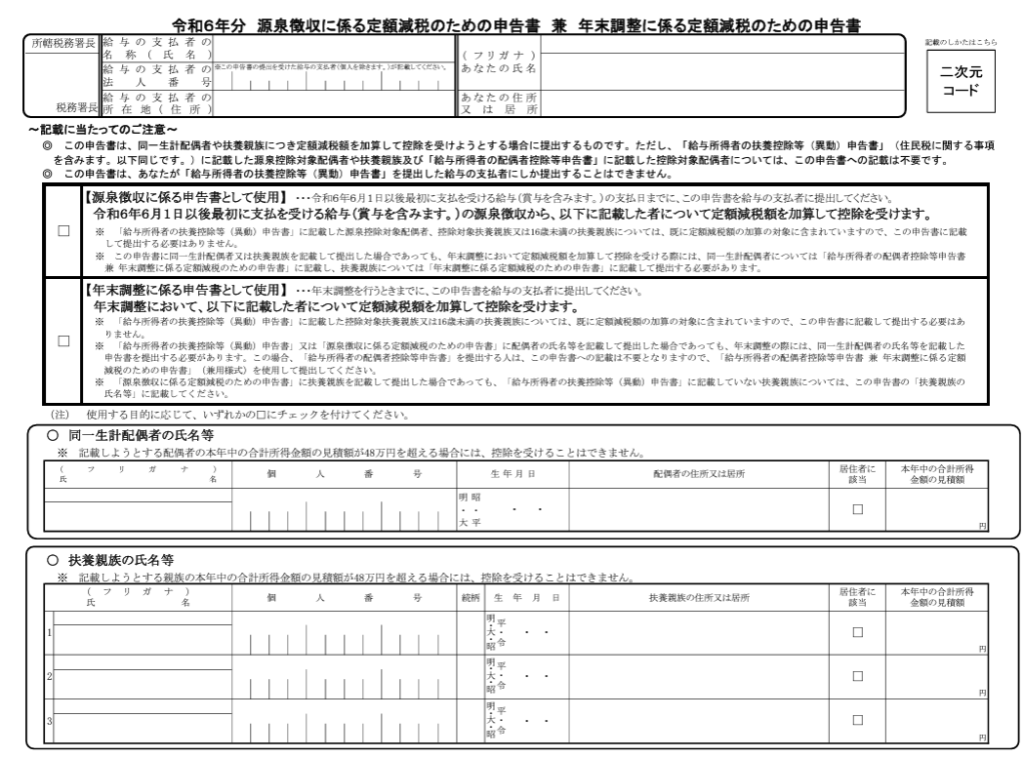

源泉控除対象配偶者に該当しない同一生計配偶者を、月次減税額の計算に含めるためには扶養控除等申告書に障害者として記載している場合であっても、「源泉徴収に係る定額減税のための申告書」を提出する必要があります。

次のような申告書です

<参考> 定額減税額の記事

→ 「手順1 控除対象者の確認」と「手順2 各人別控除事績簿の作成」 (その3)

→ 「手順3 月次減税額の計算について (その4)

→ 「手順3 月次減税額の計算について」居住者である扶養親族の確認(その5)

→ 「手順4 給与等支払時の控除」について(その6)

→ 「手順5 控除後の事務」(その7)

→ 年金を受ける人は月次定額減税の「控除対象者」になりますか?(その8)

→ 「源泉控除対象配偶者」で注意したいポイントは2つ(その9)

「変化を探し、変化に対応し、変化を機会として利用する。」

(ピーター F.ドラッカー)

春の1日、朗らかにお過ごしくださいね。

[編集後記]

今日は消費税の記事はお休みしました。

ブログは、曜日によりテーマを決めて書いております。

現在は、消費税の記事を取り上げて、月曜日~金曜日に記事を書いております。

・「贈与や相続・譲渡など資産税」または「確定申告などの所得税」

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。

また、読者が理解しやすいように厳密ではない解説をしている部分があります。

本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。