銀行はいかに企業を評価するか?評価を上げて資金調達を有利にする方法~ 経営者目線で考える中小企業の決算書の読み方・活かし方①

中小企業の資金調達に役立つよう、中小企業が銀行から高く評価されるためのヒントを、金融庁が作成した中小企業融資編を参考にして、その考え方を紹介していきます。

金融検査マニュアルは廃止されると聞いています。

しかし、公表されている「金融検査マニュアル別冊(中小企業融資編)」の内容は、銀行が中小企業に融資を行うにあたって、その企業をどう評価するのか?

その視点となるポイントを分かりやすく解説しています。

今回のポイントは

銀行は中小企業の評価を実体的な財務内容で判断します

つまり、経営者と企業を一体として判断します。代表者からの借入金については、これを企業の負債ではなく、自己資本とみなすことができます。

たとえば、ある小売業の事例を見ますと

債務者の概況

■家電販売業者A社、借入金残高30,000,000円

■店周先の商店街で家電販売業を15年営んでいます。

おもな財務状況

①近隣地区に大形量販店が進出した影響を受けています。売上は徐々に減少して、ピーク時の3分の2になっています。

②2期連続赤字を計上しています。前期に債務超過となっています。

③連続赤字で債務超過の状況であるため、返済財源を捻出できません。

現況と今後の状況

→ しかし、代表者が返済資金を定期的にA社に貸し付けて返済しています。延滞は発生していません。

→ 最近、同業他社との連携やアフターサービスに力を入れており、その効果から赤字は解消傾向にあります。

評価のポイント

「代表者からの借入金をA社の自己資本とみなせば、債務超過ではなく」、「債務の返済につき延滞が発生していない」という視点から、経営者と一体とみれば問題がないことになります。

この例では、最近の業況や今後の収益性を踏まえた今後の赤字見込額に比べて、実質的な資産超過額が十分にあります。代表者に今後の正常返済を履行するための十分な返済余力、資産余力があるならば問題ないことになります。

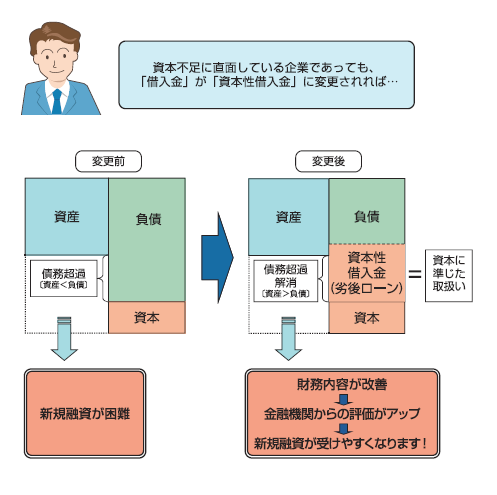

事例の考え方は、次のような「資本性借入金」という考え方です

(出所:金融庁マニュアルより)

(出所:金融庁マニュアルより)

ただし、代表者が返済を要求することになっている場合

自己資本相当額と見なすことには問題があります。

事前に財務内容を実体的に精査して、整理、準備のうえ、銀行から有利な評価をあげることをおすすめします。

Every day is a new day!

冬の1日を元気にお過ごしください。

創業者には、事業を着実に成長させるために、決算書の会計データを計器盤として利用することをおすすめしています。次のようなサービスを提供しています。

▶ 創業起業サポート 「創業者応援クラウド会計サービス」と「顧問相談クラウドサービス」

お伺いして、会計処理や税務の相談や提案などさせていただくサポートサービスを提供しています。

経営者目線で考える中小企業の決算書の読み方・活かし方

③ 売上高はどう読むか?3~5年程度の推移の中で判断しましょう。

④ 売上総利益は率をチェックしましょう。大切なことが分かります。

⑤ 会計では売上原価と在庫はセットで考えます。在庫は要注意。

⑨ 本来の事業でどれだけ稼げているか?がわかるのが営業利益。

⑫ PLの中の5つの利益のうち、4つめの利益が税引前当期純利益

⑬ 5つめの利益が当期純利益。会社が1年間で得た最終的な利益です。

⑭ 貸借対照表の見方~お金の動かしやすいものから、上から順にならびます。

⑲ 販管費のうちの人件費。ポイントになるのは「役員報酬」です

㉒ 開業費などの繰延資産の考え方。繰延費用と考える方がわかりやすい。

㉓ 売掛金の回収サイトのチェックポイント。介護事業の回転月数は約2.5月。

㉕ 在庫の過大計上は資産が増えるわけですから「利益」が増えます。

㉜ 創業者の9割は決算書を見ていない。はじめての決算書6つのチェックポイント

㊲ 月次試算表のチェック方法① 現預金の残高からチェックします

㊳ 月次試算表のチェック方法② 次に利益剰余金と売掛金

㊴ 月次試算表のチェック方法③ 棚卸資産と貸付金

㊵ 月次試算表のチェック方法④ 負債科目の買掛金と未払金

㊶ 月次試算表のチェック方法⑤ キャッシュフローをつかむ

㊷ 月次試算表のチェック方法⑥ 損益計算書のチェックポイント

㊸ 月次試算表のチェック方法⑥ 損益計算書「売上」のチェックポイント

㊹ 借入金の返済額のうち元金は、損益計算書に計上されません!

土曜日は「会計」を紹介しています。

ブログ記事はhttp://www.y-itax.com/category/keiri/

会計超理解ハンドブック(No1~No17)

② 財務三表とは?

⑨ 減価償却費って何ですか?

⑪ 決算書はどう読むか?貸借対照表のチェックポイントは純資産です。

⑬ C/F計算書のチェックポイントは「営業キャッシュフロー」です。

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「平成30年度介護報酬改定の重要事項」

・水曜日は「新事業承継税制特例のポイント解説」

・木曜日は「法人節税策の基礎知識」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日は「贈与税をわかりやすく!」

免責

ブログ記事は、投稿時点での税法等に基づき記載しています。本記事に基づく情報により実務を行う場合には、専門家に相談の上行ってください。