配偶者居住権はどんなメリットがあるのか? ~ 相続法の改正で大きく変わります②

金曜日は、相続税や贈与税を記事にしています。40年ぶりに相続法が改正されています。

今年7月から、順次施行されています。大きな影響がある改正からご紹介します

今回は「配偶者居住権の創設」です。

ひとことで言うと

「所有権」と「居住権」を分けて、妻が自宅に住み続けられるというものです。先妻の子と後妻の間の分割協議に有効です

配偶者居住権とは、具体的には

配偶者が相続開始時に居住していた被相続人所有の建物を対象として,終身または一定期間,配偶者に建物の使用を認めることを内容とする法定の権利です。

遺産分割や被相続人の遺言により、配偶者に「配偶者居住権」を取得させることをできるようにします。

次のような問題がありました

日本では不動産が高額のため、たとえば配偶者が居住していた不動産を遺産分割により相続すると、法定相続分のほとんどが居住用不動産となってしまい、他の相続財産(預貯金など)が取得できない、という問題がありました。

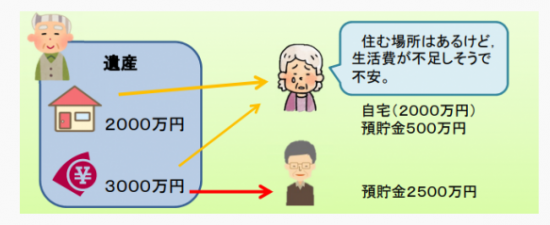

たとえば、事例で

相続人:妻と子ども

遺 産:自宅2,000万円、預貯金3,000万円の場合

この場合、妻と子どもの相続分は1/2ずつ(妻:2,500万円、子ども:2,500万円)です

配偶者は、住む場所はありますが、毎日の生活費や万が一の時の現金等が不足する不安がありました。

特に、先妻の子と妻が後妻であれば、相続の分割協議が問題となるケースが出てきます

つまり、後妻は自宅をもらうケースが多いと思いますが、住む場所を確保できても老後の生活費に困窮しかねません。

(出所:法務省資料)

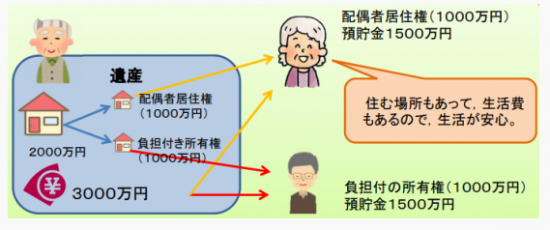

しかし、配偶者居住権の創設により

配偶者は自宅での居住を継続しながらその他の財産も取得できるようなります。

先ほどの例でいうと

自宅の不動産2,000万円を、配偶者居住権 1,000万円と負担付きの所有権1,000万円とに分解するわけです。

1/2の同じ相続分ですが、相続財産の内訳が違ってきます。

妻1/2 配偶者居住権 1,000万円+ 預貯金 1,500万円=2,500万円

子1/2 負担付きの所有権 1,000万円+ 預貯金 1,500万円=2,500万円

次のような図になります。

(出所:法務省資料)

この配偶者居住権では、注意したい3つのポイントがあります

■分割協議または遺言により、また家庭裁判所の審判により取得することができます。

■居住権は終身の権利です。妻が死亡するまで権利を失うことはありません。

■この居住権を譲渡したり、他人に貸したりすることはできません。

変化を探し、変化に対応し、変化を機会として利用する(ピーター F.ドラッカー)

Every day is a new day!

秋の1日を元気にお過ごしください。

相続税の問題や将来の相続の問題のご相談をお伺いしております。

問題をお伺いしたうえで、税務の専門家として、丁寧にアドバイスさせていただきます。

相続法の改正で大きく変わります

・18歳から「大人」。成年年齢引き下げで変わる相続税・贈与税

これならわかる相続税

② 相続税がかかる財産。相続税のかかる財産の範囲を確認しましょう

⑤ 死亡保険金は相続財産になる?相続税がかかる場合と計算方法

⑦ 弔慰金を受け取ったとき、相続税がかかる場合とその計算方法

⑧ 企業年金など被相続人の死亡により取得する年金受給権。相続税の3つのポイント

⑭ 相続財産を公益法人などに寄附したとき相続税の対象としない特例があります

⑮ 特定一般社団法人等の理事が亡くなった場合、法人に相続税が課税されます

⑳ 相続開始前3年以内の贈与財産の加算と贈与税額控除(暦年課税)

㉑ 「未成年者の税額控除」未成年者の相続で注意すべきポイント

㉒ 障害者税額控除

㉓ 10年以内に父と母が立て続けになくなったなど、連続で相続が発生した場合

㉔ 法定相続人の数は重要です。相続人の中に養子がいるときは注意です

㉕ 代償分割とは、遺産の現物分割が困難な場合に行われる方法です

㉙ 財産がいくら以上であるとかかるのか?いつまでに手続きをするのか?

㉛ 相続時精算課税は相続税のかからない方に有利な贈与税の制度です

㉟ 相続時精算課税と住宅取得等資金の贈与の特例は併用できます

㊱ 相続時精算課税と住宅取得等資金の贈与特例の併用の際、家屋に居住できないとき

㊲ 消費税増税に伴い、住宅取得等資金贈与の非課税限度額が引き上げられています

㊳ 相続時精算課税選択後、相続税の基礎控除額以下であれば相続税の申告は不要です

㊴ 贈与者が贈与した年の中途に死亡した場合、相続時精算課税選択届出書の提出

㊵ 年の中途に養子縁組で推定相続人または孫となった場合の相続時精算課税の適用

㊶ 養子縁組した養子の子(孫)は相続時精算課税を受けることとできますか?

㊸ 相続時精算課税を選択する場合の「相続時精算課税選択届出書」と添付書類

㊹ 受贈者が「相続時精算課税選択届出書」を提出する前に死亡した場合

㊺ 贈与者が贈与をした年に死亡した場合「贈与税・相続税の取扱い」の考え方

相続税をわかりやすく!

② 遺産の分割が決まらないときでも、相続税の申告期限が延びることはありません。

③ 亡くなった方が遺言を残していなかった場合は、遺産分割協議書を作成します。

⑩ 払いすぎた相続税を取り戻す手続き。「更正の請求」のポイント。

⑪ 子どもがいる人が再婚したとき、連れ子は遺産を受け取る権利はありません。

⑰ 長期間結婚している夫婦間で行った居住用不動産の贈与等を保護

㉑ 遺言よりも登記を優先。銀行など第三者が貸付金を回収しやすくなります

⑭ 相続財産を公益法人などに寄附したとき相続税の対象としない特例があります

金曜日は「相続税をわかりやすく!」を紹介しています。

争族を避けるための基礎知識、相続の権利でよく出てくる問題、節税の三原則などをお伝えしています。

「相続税をわかりやすく!」の記事は

http://www.y-itax.com/category/souzoku/

ブログは曜日により、次のようにテーマを決めて書いています。

・月曜日は「開業の基礎知識~創業者のクラウド会計」

・火曜日は「平成31年度介護報酬改定の重要事項」

・水曜日は「消費税」

・木曜日は「法人節税策の基礎知識」

・金曜日は「相続税ついてわかりやすく!」

・土曜日は「経営者目線で考える中小企業の決算書の読み方・活かし方」

・日曜日はテーマを決めずに書いてます

免責

ブログ記事の内容は、投稿時点での税法その他の法令に基づき記載しています。本記事に基づく情報により実務を行う場合は、専門家と相談の上、行ってください。